Benjamin Le Roux |

Par Benjamin Le Roux, gérant/analyste dans l'équipe obligataire de Lazard Frères Gestion

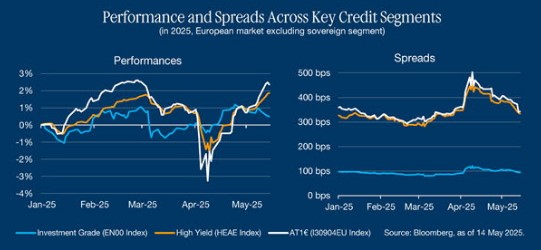

Après avoir connu une forte volatilité et un repli en mars-avril, les marchés obligataires européens sont parvenus à retrouver une bonne orientation en quelques semaines seulement. L’Investment Grade, le High Yield et les dettes subordonnées AT1 affichent ainsi des performances 2025 positives et les spreads sont désormais revenus à leur niveau de début d’année.

La séquence mouvementée des derniers mois vient démontrer une certaine capacité de résilience du marché obligataire face aux chocs exogènes. On soulignera la volatilité limitée du segment Investment Grade, le bon comportement du High Yield en raison d’un portage élevé et de maturités courtes, et le fort rebond des dettes subordonnées financières AT1 qui continuent notamment de bénéficier des fondamentaux solides des établissements bancaires européens.

On notera également que malgré le repli des spreads, les niveaux de rendements à maturité restent toujours supérieurs à l’inflation en atteignant autour de 3% pour l’Investment Grade et 6% pour le High Yield et les dettes subordonnées AT1, à comparer à une inflation stable à 2,2% en zone euro en avril 2025 (données Eurostat sur 12 mois glissants).