Par Hans Stegeman, Head Research & Investment Strategy, et Joeri de Wilde, Investment Strategist, chez Triodos Investment Management

La propagation rapide de COVID-19 en dehors de la Chine au cours des dernières semaines a accru les craintes d'un coup dur plus long et plus lourd porté à l'économie mondiale. Les marchés des actions ont chuté et les valeurs refuges se sont redressées. En outre, le 9 mars, l'Arabie saoudite a déclenché une guerre des prix du pétrole avec la Russie, ce qui a provoqué une nouvelle onde de choc sur le plan de la prise de risque et a fait chuter davantage les marchés boursiers mondiaux. La crise n'a pas encore atteint sa pleine amplitude et nous prévoyons une récession mondiale en cas de pandémie prolongée. Au vu des récents développements, la probabilité de ce dernier scénario a considérablement augmenté.

Hans Stegeman |

Ces développements ont radicalement transformé les perspectives à court terme de l'économie mondiale. Toutefois, elle confirme notre analyse selon laquelle l'économie mondiale est devenue de plus en plus fragile au cours des dernières années. Tout événement inattendu, dans ce cas un nouveau virus, montre que ses fondamentaux sont très faibles. La crise n'a pas encore atteint sa pleine amplitude et nous prévoyons une récession mondiale en cas de pandémie prolongée. Le rythme auquel les événements se déroulent actuellement a fortement accru la probabilité d'un tel scénario en seulement quelques jours.

Un cocktail de choc entre l'offre et la demande

L'impact du coronavirus sur l'économie mondiale se fera à travers des chocs à la fois sur l'offre et la demande :

Risque de récession grave pour l'économie mondiale

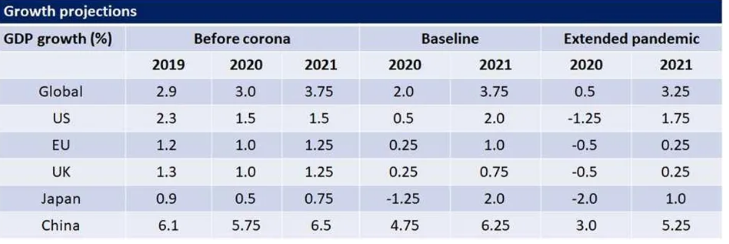

Pour évaluer l'impact des chocs de l'offre et de la demande résultant du coronavirus et de la guerre des prix du pétrole, nous avons fait des projections de croissance économique pour deux scénarios principaux : un scénario de base et un scénario de pandémie prolongée.

Nous n'avons pas encore touché le fond

Dans nos récentes perspectives économiques, nous avons constamment mis en garde contre la complaisance du marché. Ainsi, dans notre document de vision intitulé "A radical agenda for economic transformation", nous avons expliqué que la situation actuelle de la plupart des marchés développés n'est pas viable. Combinée à des politiques monétaires expansionnistes, cette situation a conduit à un gonflement des marchés financiers qui ne reflète pas les fondamentaux sous-jacents. Nous avons donc adopté une position prudente dans notre allocation d'actifs.

Le coronavirus pourrait être le cygne noir que de nombreux analystes recherchaient. Bien que le résultat global soit encore incertain, l'analyse de notre scénario ci-dessus montre qu'une récession mondiale est imminente. Nous pensons que certains des effets négatifs à venir n'ont pas encore été pleinement pris en compte par les marchés financiers. En outre, il est possible que les boucles de rétroaction du système entraînent des problèmes dans le secteur financier (tels que faillites ou baisse du prix des actifs) qui se répercutent sur les problèmes de l'économie réelle. Par conséquent, nous ne voyons aucune raison de modifier notre répartition prudente actuelle des actifs.

L'incertitude régnera sur les marchés financiers dans les semaines à venir. Toutefois, historiquement, les évaluations des actions ne sont toujours pas bon marché, de sorte que nous maintenons pour l'instant notre allocation défensive d'actions, car il s’agit du meilleur moyen de se prémunir contre de nouvelles corrections du marché. Les données économiques qui nous parviendront au cours des prochaines semaines brosseront probablement un tableau très médiocre. En outre, de nombreux assouplissements monétaires ont été récemment mis en place, et la question est de savoir si les banques centrales peuvent (et doivent) en faire plus. Pour notre allocation de titres à revenu fixe, nous restons globalement neutres, avec une préférence pour les crédits de grande qualité. Dans l'ensemble, nous continuons à investir dans des sociétés dont les fondamentaux en matière d'impact et de durabilité sont solides, dont les bilans sont sains, les équipes de direction solides et la visibilité des flux de trésorerie satisfaisante.