Par Christofer Govaerts, Chief Economist

Dans les pays germaniques plus septentrionaux, le rituel du « midsommar » ou mi-été est LA fête de l'année, qui célèbre la période durant laquelle les journées sont les plus longues. Dans certaines régions de Scandinavie, ce n’est pas un luxe et cette période est plus que bienvenue. Les célébrations ont lieu entre le 24 et le 26 juin et s'étendent parfois sur plusieurs jours. Après le solstice d’été, les journées se font de plus en plus courtes et sombres.

Le premier semestre de l'année étant bouclé sur les marchés financiers, il est temps de faire un bilan de mi-été.

Marchés d'actions

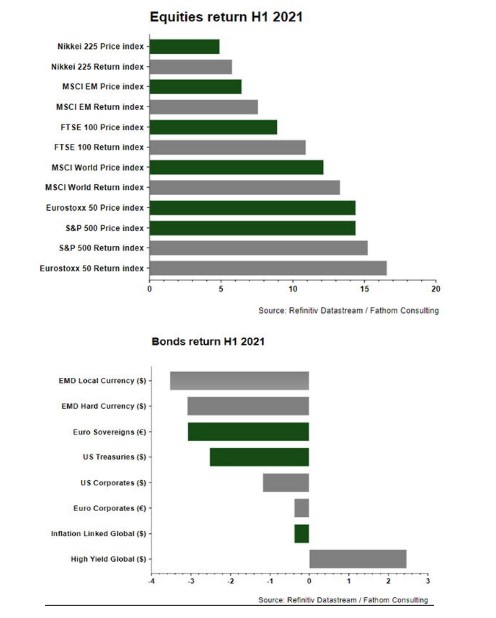

En ce qui concerne les actifs à risque tels que les actions, le semestre peut déjà être comparé à Wimbledon. Alors que de nombreux analystes s'attendaient à un rendement de 7 à 8% pour l'ensemble de l'année, dans le cas des Etats-Unis et de l'Europe, nous avons aisément franchi la barre des 10% (± 15%). Le Japon et les marchés émergents ont été plus décevants, avec des rendements qui, bien que toujours positifs, étaient très inférieurs aux attentes. Cela signifie-t-il la fin d’un beau chapitre pour la seconde moitié de l'année, et une suite plus obscure ?

Pas nécessairement, mais certaines conditions annexes doivent être remplies. La barre est encore haute en ce qui concerne les prévisions bénéficiaires, mais pour l'instant il n'y a aucun problème et le trimestre en cours devrait être une bonne surprise, tout comme le précédent. La nouvelle flambée du Covid devrait être temporaire, car la vaccination - du moins à l'Ouest - bat actuellement son plein. Quant à savoir si la dynamique de l'inflation est elle aussi temporaire, c’est là une autre question. Et cet élément ne manquera pas de faire la une de nos journaux dans les mois à venir.

Marchés obligataires

Ici, le rapport est moins attrayant, mais nous le qualifierons de positif-négatif. Négatif dans le sens où les rendements ont été inférieurs à 0% presque partout et positif dans le sens où les dégâts sont restés limités. Le premier trimestre a été un petit bain de sang, mais grâce aux interventions verbales de nos banquiers centraux, les marchés financiers se sont dirigés en douceur vers la fin du deuxième trimestre et la plupart des taux d'intérêt directeurs sont repartis à la baisse.

Peut-on parler ici aussi de solstice ? Difficile à prévoir et, comme pour les marchés boursiers, beaucoup dépendra de l'évolution de l'inflation plutôt que des sorties monétaires à court terme. Il n'en reste pas moins qu'en termes de rendement réel, la majorité des actifs à revenu fixe sont cotés à des ratios risque/rendement moins attrayants et ne constituent donc pas encore notre choix préféré.

Autres actifs financiers

Les matières premières ont eu le vent en poupe pour de nombreuses raisons. Tout d'abord, l'économie mondiale est passée progressivement à la vitesse supérieure. D'autre part, il y a eu les problèmes logistiques, en grande partie causés par le Covid, qui ont entraîné de nombreux goulets d'étranglement. Et ces derniers ne sont toujours pas résolus (semi-conducteurs, pénurie de puces dans l'industrie automobile...).

L'or - après un passage à vide au début du deuxième trimestre - a également bénéficié d'une belle impulsion en raison des interventions orales des banques centrales et de leur impact sur les taux d'intérêt à long terme. Par ailleurs, aux niveaux actuels des taux d'intérêt nominaux bas et des taux d'intérêt réels fortement négatifs, le prix de l'or est fermement soutenu. Enfin, le dollar américain a connu une évolution mouvementée par rapport à l'euro, en restant toutefois dans une marge de fluctuation relativement étroite. A l'heure actuelle, l'USD affiche un gain d'environ 3%.

Epilogue

Comme nous l’avons déjà mentionné, un solstice peut toujours précéder une belle fin d'été et un bel automne. Quels seront les facteurs déterminants pour une suite positive de notre histoire ?

Selon toute probabilité, les marchés se concentreront davantage sur les élections présidentielles françaises prévues au printemps 2022 (10 & 24/04/22).