L'alpha net positif des signaux à court terme établis peut être récolté de manière pratique par les investisseurs. Cela peut être réalisé en combinant les signaux pour obtenir des avantages en termes de diversification et en utilisant des règles de trading efficaces. De plus, l'alpha n'est pas corrélé aux facteurs traditionnels de Fama-French.

Les facteurs classiques tels que l'investissement, la rentabilité, la taille et la valeur sont généralement utilisés dans les modèles d'évaluation des actifs pour décrire la section transversale des rendements boursiers. Par nature, ils ont un faible taux de rotation et leurs primes devraient se matérialiser sur des périodes de plusieurs années. À court terme, cependant, ils peuvent connaître des baisses importantes et prolongées.

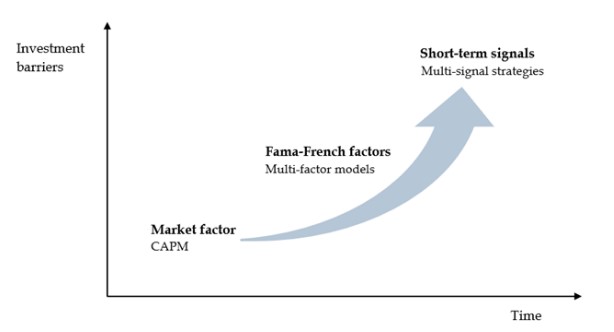

D'un autre côté, les anomalies à fort taux de rotation sont généralement écartées dans la littérature académique en raison de problèmes de coûts de transaction. Ces signaux à court terme fournissent généralement une série de petits alphas consécutifs provenant de portefeuilles entièrement différents chaque mois, plutôt que de capturer des primes importantes sur une longue période. Mais l'alpha est généralement considéré comme hors de portée des investisseurs après prise en compte des frictions du marché. Dans la figure 1, nous montrons conceptuellement comment les signaux à court terme sont liés aux facteurs communs.

Les signaux à court terme sont rejetés trop facilement

Dans notre nouvelle étude,1cependant, nous soutenons que les signaux à court terme sont trop facilement écartés pour plusieurs raisons. Tout d'abord, la méthodologie académique standard de construction des facteurs alloue un poids disproportionné aux actions à petite capitalisation. Étant donné que les coûts de transaction sont beaucoup plus élevés pour les petites actions illiquides que pour leurs homologues liquides, il peut être plus efficace de n'appliquer des stratégies à court terme qu'à celles pour lesquelles les gains attendus sont supérieurs aux coûts attendus.

Deuxièmement, les performances brutes et nettes peuvent être améliorées de manière substantielle en se concentrant sur une combinaison de signaux plutôt que sur un seul. Les avantages de la diversification peuvent être obtenus de cette manière, ce qui peut se traduire par des rendements bruts plus élevés et une volatilité plus faible.

Troisièmement, de nombreuses études considèrent une stratégie de négociation naïve en construisant simplement des portefeuilles haut et bas entièrement renouvelés chaque mois. En fait, des règles d'achat et de vente plus avancées, qui ne remplacent les actions que si leur attractivité tombe en dessous d'un certain seuil, permettent de réaliser des économies sur les coûts de transaction qui compensent largement la perte de rendement brut.

Signaux à court terme établis et règles de négociation efficaces

Dans notre recherche, nous avons examiné une période d'échantillonnage allant de décembre 1985 à décembre 2021 et avons pris en compte tous les composants de l'indice MSCI World, excluant ainsi toutes les petites capitalisations et les actions hors indice. Nous nous sommes concentrés sur cinq signaux à court terme qui sont établis dans la littérature :

Nous avons également créé un signal composite qui combine les cinq.

Pour notre analyse, nous avons construit des portefeuilles quintiles à pondération égale en classant les actions selon leur score de signal à la fin de chaque mois, puis en calculant les rendements des portefeuilles quintiles au cours du mois suivant. En termes de stratégie de trading efficace, nous avons suivi l'approche d'atténuation des coûts de trading décrite dans deux publications, où le portefeuille long (court) se compose des actions qui appartiennent actuellement aux X% supérieurs (inférieurs), plus les actions sélectionnées les mois précédents qui font toujours partie des Y% supérieurs (inférieurs) des actions.

Pour chacun des signaux individuels et composites, nous avons calculé les rendements moyens ainsi que les alphas du CAPM et des six facteurs de Fama-French. Les six facteurs de Fama-French sont le marché, la taille, la valeur, l'investissement, la rentabilité et le momentum. Afin d'évaluer la rentabilité nette des signaux, nous avons calculé le seuil de rentabilité des coûts de transaction, défini comme le coût moyen de transaction auquel l'alpha des six facteurs devient nul. Nous sommes également parvenus à une estimation prudente des coûts de transaction réels d'environ 25 points de base (pb).

Les signaux individuels à court terme génèrent un alpha significatif

Les signaux individuels à court terme des quintiles supérieur et inférieur ont produit des rendements moyens annualisés compris entre 5 % et 8 %, qui étaient statistiquement significatifs, à l'exception du signal de volatilité idiosyncratique à un mois. Cela est dû à son bêta de marché négatif, étant donné qu'il est structurellement long en actions à faible risque et court en actions à haut risque. Les alphas du CAPM se situent entre 6 et 10 % par an et sont statistiquement significatifs. Parallèlement, les alphas des six facteurs variaient entre 6 % et 8 % sur une base annuelle et étaient également statistiquement significatifs pour la plupart des signaux à court terme, car leurs charges sur les facteurs de Fama-French ont tendance à être faibles.

L'alpha largement unique généré par les signaux à court terme s'accompagne toutefois d'un taux de rotation très élevé, compris entre 1.300 % et 2.000 % par an. Cela a des conséquences importantes, car les niveaux de coûts de transaction rentables pour conserver des alphas positifs sont tous inférieurs à 25 points de base. Cela confirme l'idée que les signaux à court terme sont difficiles à exploiter de manière rentable après les coûts - du moins lorsqu'ils sont considérés individuellement et avec une stratégie de trading naïve.

Le signal composite à court terme donne des résultats encore plus prometteurs

La bonne nouvelle est que les corrélations entre les rendements des différents signaux à court terme étaient généralement faibles, voire négatives. Cette constatation suggère qu'une combinaison des signaux à court terme pourrait offrir de grands avantages en matière de diversification. Nous avons donc examiné la performance de la stratégie composite à court terme et avons constaté une tendance décroissante des rendements du portefeuille du quintile supérieur au portefeuille du quintile inférieur.

Le portefeuille du quintile « supérieur moins inférieur » qui en a résulté a dégagé un rendement annualisé moyen statistiquement significatif et un alpha du MEDAF de plus de 12 % et 14 %, respectivement. Ces résultats étaient plus forts que pour les signaux individuels, confirmant ainsi le pouvoir de la diversification. À plus de 12 %, l'alpha des six facteurs était également statistiquement significatif, ce qui implique que les facteurs Fama-French ne peuvent pas expliquer l'alpha des signaux combinés.

Le chiffre d'affaires est resté élevé, à près de 1,800 % par an. Toutefois, le seuil de rentabilité des coûts de transaction dépasse désormais 30 points de base grâce à la meilleure performance du signal composite. Cela implique que la stratégie multi-signaux peut générer des bénéfices après coûts modestes, en particulier si les investisseurs sont capables d'exécuter leurs transactions en dessous de ce seuil prudent.

Une stratégie de trading efficace peut augmenter l'alpha net

Nous avons ensuite appliqué l'approche d'atténuation des coûts de transaction à la stratégie composite. Chaque mois, le portefeuille long (court) était composé d'actions appartenant actuellement aux X% supérieurs (inférieurs), plus les actions sélectionnées les mois précédents qui ne se sont pas détériorées au-delà des Y% supérieurs (inférieurs).

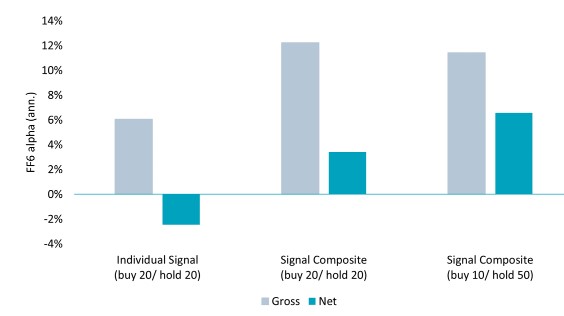

La figure 2 illustre un résumé de nos principaux résultats. Les quatre premières barres montrent les alphas bruts et nets annualisés des six facteurs pour les signaux individuels à court terme et le signal composite, en appliquant les tris standard du quintile supérieur et inférieur (acheter 20/tenir 20). Les signaux individuels à court terme ont un alpha brut moyen à six facteurs de plus de 6 % par an. Cependant, la rotation élevée des signaux a conduit à un alpha net de moins de -2% si l'on considère des coûts de transaction réalistes de 25 pb par voyage unique. Le signal composite a fait grimper l'alpha brut moyen à six facteurs de 6 % à plus de 12 % par an, mais les coûts de transaction ont encore réduit le rendement net de plus de deux tiers.

Les deux dernières barres représentent les alphas bruts et nets des six facteurs pour le composite à court terme lorsque l'on applique des règles d'achat et de vente plus avancées (acheter 10/tenir 50). Plus précisément, chaque mois, le portefeuille long (court) est composé d'actions qui font actuellement partie des 10 % supérieurs (inférieurs), plus celles sélectionnées les mois précédents qui font toujours partie des 50 % supérieurs (inférieurs). Ces règles d'achat et de vente plus sophistiquées ont entraîné une légère diminution de l'alpha brut pour le signal composite, mais elles ont fait passer l'alpha net au-dessus de 6 % grâce à une rotation nettement plus faible.

Dans l'ensemble, ces résultats impliquent qu'une stratégie composite de signaux à court terme peut être très rentable après coûts lorsque des règles de trading efficaces sont appliquées.

1 Blitz, D., Hanauer, M. X., Honarvar, I., Huisman, R., and Van Vliet, P., 2022, “Beyond Fama-French: alpha from short-term signals”, SSRN working paper.

2 Da, Z., Liu, Q., and Schaumburg, E., 2014, “A closer look at the short-term return reversal”, Management Science; and Hameed, A., and Mujtaba Mian, G., 2015, “Industries and stock return reversals”, Journal of Financial and Quantitative Analysis.

3 Moskowitz, T.J., and Grinblatt, M., 1999, “Do industries explain momentum?”, The Journal of Finance.

4 Van der Hart, J., Slagter, E., and van Dijk, D., 2003, “Stock selection strategies in emerging markets”, Journal of Empirical Finance.

5 Heston, S.L, and Sadka, R., 2008. “Seasonality in the Cross-Section of Stock Returns.” Journal of Financial Economics.

6 Ang, A., Hodrick, R.J., Xing , Y., and Zhang, X., 2006. “The Cross-Section of Volatility and Expected Returns.” The Journal of Finance.