Par ODDO BHF AM

Depuis le début de l'année, tous les fonds ODDO BHF Polaris sont autorisés à investir dans des certificats d'or afin de diversifier leur portefeuille. Auparavant, cela n'était possible que pour le fonds ODDO BHF Polaris Moderate. Une raison de s'intéresser de plus près au précieux métal. "Tout ce qui brille n'est pas de l'or" est un dicton bien connu. De nombreux investisseurs se souviennent de cette phrase, surtout pendant les crises économiques majeures. Lorsque les actions dégringolent ou que l'inflation fait fondre la valeur des dépôts bancaires, l'or est considéré comme un refuge. Les raisons les plus importantes sont que l'offre d'or est limitée et ne peut être augmentée artificiellement comme c'est le cas pour les monnaies papier qui peuvent être créées indéfiniment (par exemple le dollar américain, l'euro, le renminbi). En combinaison avec sa résistance à l'usure et sa brillance séduisante, l'or est recherché depuis des milliers d'années comme moyen pour stocker de la valeur. Ces caractéristiques font que le prix de l'or évolue souvent dans la direction opposée à celle des actions. Par conséquent, l'or peut réduire considérablement la volatilité d'un portefeuille.

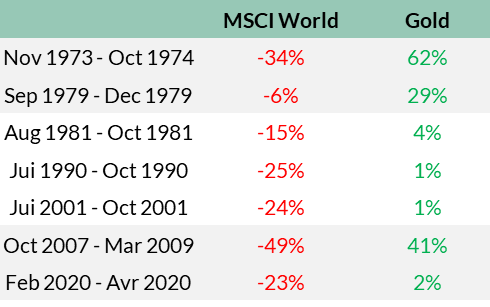

Le tableau ci-dessous montre la performance cumulée du MSCI World et de l'or dans les marchés baissiers juste avant ou pendant les récessions au cours des 50 dernières années. Sur l'ensemble des marchés baissiers, en particulier pendant la crise financière de 2008, l'or a fait un très bon travail de stabilisation du portefeuille. Même dans les vents contraires de l'économie actuelle, l'or a jusqu'à présent prouvé son effet stabilisateur. De février 2022 à janvier 2023, l'or a gagné 7 % en euros, alors que le MSCI World a perdu 13 % en euros. Selon nous, une allocation d'or allant jusqu'à 10% dans un portefeuille d'actions pur (proportionnellement moins dans un portefeuille mixte) peut donc avoir un effet stabilisateur sur le rendement du portefeuille.

Source : Refinitiv Datastream ; 1) Rendement total en euros ; données extraites du National Bureau of Economic Research (NBER).

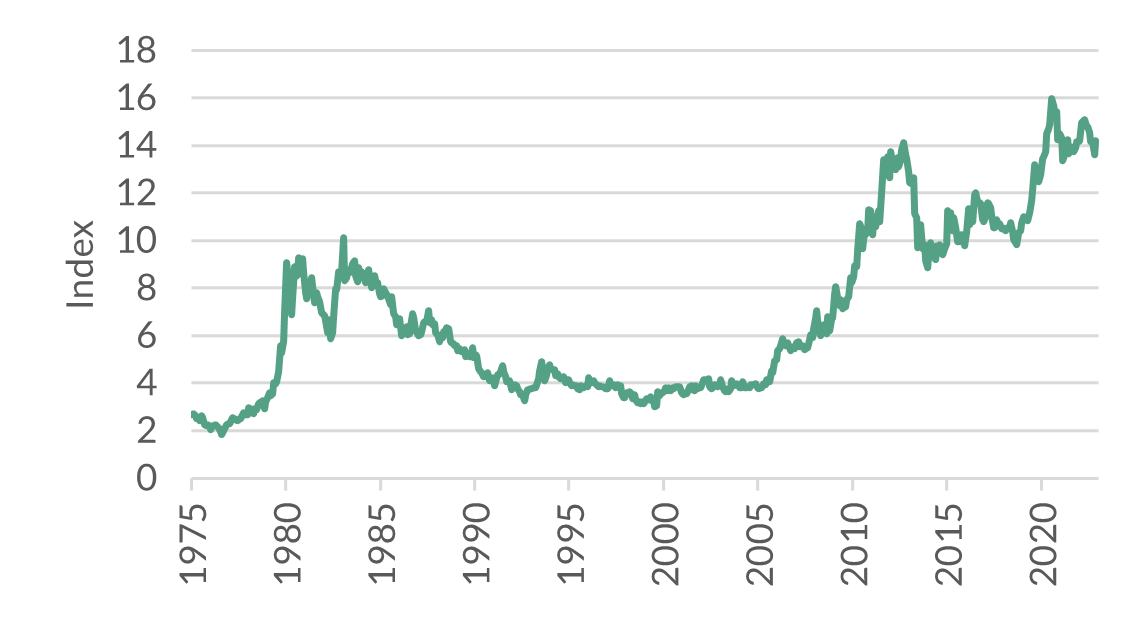

Si l'on considère le prix réel de l'or (corrigé de l'inflation), il s'est quelque peu redressé depuis le sommet historique atteint pendant la crise du Coronavirus en août 2020. Néanmoins, le prix réel de l'or reste à des niveaux historiquement élevés. Dans ce contexte, est-il intéressant d'utiliser l'or comme moyen de diversification ?

Dans l'hypothèse d'un retour à la moyenne à long terme, il convient d'être prudent. Les obligations sont devenues plus attrayantes en raison de la hausse des taux d'intérêt, d'autant plus que l'or ne rapporte rien. Toutefois, le prix de l'or a récemment résisté aux vents contraires des hausses de taux d'intérêt et à la hausse du dollar américain. Après tout, il y a de nombreuses raisons pour une nouvelle hausse du prix de l'or.

Source : Refinitiv Datastream ; Période : 01.02.1975 - 01.12.2022 ; 2) Prix réel de l'or = or en euros / indice CPI américain

Les banques centrales ont acheté de plus en plus d'or ces dernières années. Le gel des réserves de change russes, qui étaient libellées en euros, francs suisses, livres ou yens, a montré à de nombreux pays que les réserves d'or dans leur propre pays peuvent être très importantes pour pouvoir continuer à payer les marchandises importées. Selon le World Gold Council, les réserves d'or officielles détenues par les banques centrales atteignent un niveau record. Les principaux acheteurs sont les pays émergents comme la Turquie, l'Égypte, l'Irak, l'Inde ou l'Argentine, qui souhaitent devenir moins dépendants du dollar américain.

En outre, une inflation obstinément élevée pourrait soutenir l'or. Plus la hausse des prix est importante, plus la valeur des dépôts bancaires fond et la confiance dans les banques centrales s'amenuise. En outre, l'inflation augmente les coûts de production des mineurs d'or (au 1er trimestre 2022, à ~1 200 US$ l'once), ce qui favorise une hausse des prix de l'or.

Dans les fonds multi-actifs flexibles de la famille de fonds Polaris, il nous semble donc intéressant d'avoir la possibilité d'investir dans l'or au bon moment.