Door Patrick Zweifel, Chief Economist Pictet Asset Management.

Zal het enorme aantal stimuleringsmaatregelen het soort stagflatie veroorzaken dat de wereld in de jaren 1970 heeft geteisterd? We denken het niet.

De enorme hoeveelheden geld die de centrale banken in het wereldwijde financiële systeem hebben gepompt om de economische gevolgen van de Covid-pandemie in te dammen, hebben het schrikbeeld van inflatie opgeroepen. Zouden die ongecontroleerde prijsdruk kunnen genereren? Of, erger nog, het soort slopende stagflatie dat in de jaren 1970 grote delen van de wereld heeft geteisterd? We denken niet dat ze dat zullen doen.

De ervaring van het afgelopen decennium leert dat kwantitatieve versoepeling niet rechtstreeks leidt tot stijgende consumentenprijzen. De huidige angst voor inflatie komt voor velen echter voort uit de meest recente maatregelen van de centrale banken die in veel gevallen veel verder gaan dan de kwantitatieve versoepeling in de nasleep van de wereldwijde financiële crisis.

Zij kopen in toenemende mate private activa op en maken de facto enorme overheidstekorten te gelde. De vrees is dat monetaire en fiscale stimuleringsmaatregelen – respectievelijk de helft en drie keer zoveel als in reactie op de wereldwijde financiële crisis – toch aanleiding zouden kunnen geven tot inflatie.

Het goede nieuws is dat Covid waarschijnlijk niet zal leiden tot de stagflatie die de wereld in zijn greep hield tijdens de energiecrisis van de jaren 1970.

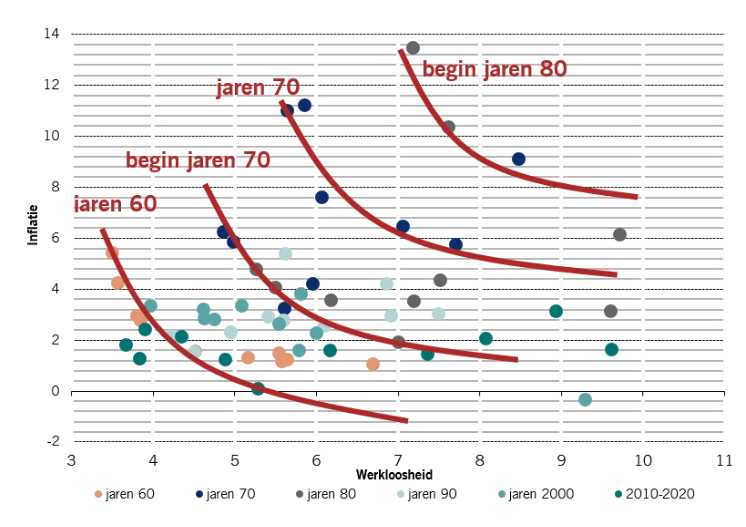

Phillips-curves - De geschatte relatiecurves tussen de Amerikaanse inflatie en de werkloosheidscijfers voor verschillende perioden. De stippen staan voor de gemiddelde werkloosheids- en inflatiecijfers voor bepaalde jaren, volgens de legende.

Bron: Pictet Asset Management, Refinitiv. Gegevens per 20.05.2020

De combinatie van snel stijgende prijzen en hoge werkloosheid was uniek voor de omstandigheden van 50 jaar geleden, die niet lijken te worden weerspiegeld in de huidige situatie.

De stagflatie van de jaren 1970 werd grotendeels veroorzaakt door twee olieschokken – de eerste werd veroorzaakt door de Yom Kippur-oorlog van 1973, de tweede door de Iraanse Revolutie van 1979. De grote afhankelijkheid van de ontwikkelde economieën van olie – de productie was toen veel sterker gericht op de industrie en de industriële productie – zorgde ervoor dat deze prijspieken snel hebben doorgewerkt in de economie. Tegenwoordig is hun gemiddelde afhankelijkheid van olie slechts iets meer dan een derde van die in 1972.

De gevolgen toen werden nog versterkt door verschillende andere factoren. Voeding maakte een veel groter deel uit van de consumptiekorf en was bijzonder gevoelig voor de olieprijzen, vooral door de kosten van op olie gebaseerde meststoffen. In de VS werden de prijscontroles tegen 1973 afgeschaft, terwijl de lage werkloosheidscijfers aan het begin van het decennium de werknemers de macht gaven om te onderhandelen over inflatiebestrijdende loonsverhogingen en beperkende maatregelen die het later duur maakten om werknemers in dienst te nemen tijdens de economische crisis.

In het Verenigd Koninkrijk probeerden de autoriteiten de olieschok te compenseren met een soepel monetair beleid, dat de inflatiedruk alleen maar deed toenemen. De Zwitsers daarentegen deden het tegenovergestelde, wat ertoe bijdroeg dat de inflatie daar verminderde. Terwijl de prijzen dus overal stegen, was de situatie het slechtst in het Verenigd Koninkrijk en het minst slecht in Zwitserland. De VS van hun kant gingen voor een neutrale monetaire koers, wat resulteerde in twee inflatiepieken, met een gemiddelde van meer dan 7 procent in het decennium en een piek van zo'n 14 procent.

Verschuiving van de Phillips-curve

Naarmate de inflatieverwachtingen verankerd raakten, verergerde de wisselwerking tussen prijzen en werkloosheid – bekend als de Phillips-curve. Een bepaald inflatieniveau werd geassocieerd met een steeds hogere werkloosheid, voordat strenge monetaire maatregelen uiteindelijk de prijsdruk verzachtten en de verwachtingen terugbrachten naar een gematigder niveau.

De vraag is nu of de impact van de Covid-pandemie op de economieën vergelijkbaar is met de gebeurtenissen in de jaren 1970. We denken het niet. Ten eerste is de huidige aanbodschok niet zoals de olieschok van vijftig jaar geleden, waarop de economie toen slecht voorbereid was. Maar dat betekent niet dat er geen risico's zijn.

Er lijken twee soorten aanbodschok mogelijk. Ten eerste zouden werknemers hogere loonafspraken kunnen eisen in afwachting van een stijgende inflatie, wat een negatieve spiraal zou dreigen te voeden. Dat zou versterkt kunnen worden door steeds hogere minimumlonen als politici buigen voor populistische druk. Ten tweede zouden sommige goederen en diensten duurder kunnen worden doordat producenten reageren op nieuwe regelgeving die wordt opgelegd door de bezorgdheid over de volksgezondheid – zoals stijgende restaurantrekeningen en transportkosten om te voldoen aan de richtlijnen voor social distancing. Deglobalisering kan de toeleveringsnetwerken nog meer schade toebrengen en de kosten doen stijgen. De invoerbeperkingen betreffen nu 7,5 procent van de wereldhandel, tegenover minder dan 1 procent in 2009.

"Het goede nieuws is dat Covid waarschijnlijk niet zal leiden tot de stagflatie die de wereld in de jaren 1970 in zijn greep hield." Intussen kunnen de stimuleringsmaatregelen de vraag nog doen toenemen. Vooral omdat de banken, in tegenstelling tot tien jaar geleden, nu in een veel robuustere gezondheid verkeren, waardoor ze veel meer bereid en in staat zijn om de liquiditeit door te geven aan de bredere economie in de vorm van kredietcreatie. Tegelijkertijd is een groter deel van de huidige stimuleringsmaatregelen gericht op de eindgebruikers, huishoudens en bedrijven.

Maar de mate waarin de stimuleringsmaatregelen waarschijnlijk inflatoir zijn, hangt voor een groot deel af van de verwachtingen ten aanzien van toekomstige inflatie. Een hogere verwachte inflatie leidt tot stijgende uitgaven, waardoor het geld sneller circuleert, de prijzen stijgen en de inflatie verder toeneemt. Maar met een rente op nul, wat een zogenaamde liquiditeitsval is, wordt het moeilijk voor deze cyclus om te starten. Dat komt omdat er geen kosten verbonden zijn aan het vasthouden van geld en er dus geen sterke impulsen zijn om het te laten circuleren, zodat de snelheid van het geld laag blijft.

Uiteindelijk zouden al deze stimuleringsmaatregelen de productie kunnen stimuleren, vooruitlopend op het potentieel van de economie. Dat zou kunnen gebeuren als maatregelen om Covid onder controle te houden de productiviteit doen dalen. Of, waarschijnlijker, als de beleidsmaatregelen overdreven zijn, zoals de recente stijging van het inkomen van een huishouden in de VS suggereert – met 13,4 procent per maand, dat is twee keer zo veel als de vorige grootste stijging die in mei 1975 plaatsvond. In dat geval zou de inflatie weer de kop kunnen opsteken. Maar dat is geen risico dat we op korte termijn zien. En we zien zeker geen terugkeer naar de jaren 1970.