Door Christopher Dembik, Hoofd Macro-economisch Onderzoek, Saxo

Christopher Dembik |

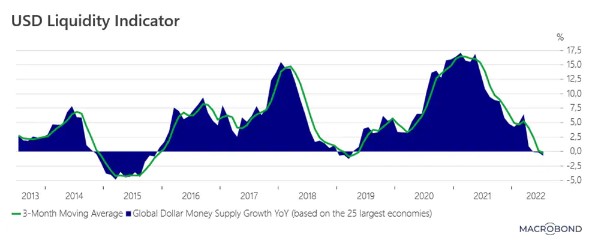

Het is een feit dat wij in een op de dollar gebaseerde wereld leven. Daarom is de liquiditeit van de Amerikaanse dollar een belangrijke motor van de wereldeconomie en de financiële markten. Bij Saxo is de evolutie van de geldvoorraad in de Amerikaanse dollar onze favoriete indicator voor dollarliquiditeit. In de onderstaande grafiek zien we de Amerikaanse dollarliquiditeit op basis van de ontwikkeling van het monetaire aggregaat M2 in de vijfentwintig grootste economieën, omgerekend naar Amerikaanse dollar, en minus de ontwikkeling van M3 in de Verenigde Staten. Dit is zeker de belangrijkste grafiek om te begrijpen wat er momenteel op de financiële markten gebeurt.

In de nasleep van de Covid-uitbraak nam de liquiditeit van de Amerikaanse dollar toe als gevolg van de inspanningen van de Amerikaanse Federal Reserve en andere grote centrale banken om een liquiditeitscrisis te voorkomen die vergelijkbaar of erger was dan die van 2007-2008. Dat lukte. Sinds medio 2021 begint de Amerikaanse dollarliquiditeit geleidelijk aan af te nemen. Maar de liquiditeit bleef tot voor kort overvloedig. Het liquiditeitsprobleem op de Britse obligatiemarkt, dat een noodingreep van de Bank of England uitlokte, is een voorbeeld van wat er de komende maanden kan gebeuren als de liquiditeit, en dan vooral die van de Amerikaanse dollar, schaars wordt.

De twee laatste keren dat de financiële markten een dergelijke inkrimping van de liquiditeit meemaakten, was in 2015 (toen China de CNY devalueerde) en begin 2019 (ten tijde van de handelsoorlog tussen China en de VS). Dat zorgde voor onrust in de opkomende markten, verslechterde financiële omstandigheden en hogere financieringskosten in Amerikaanse dollar. Maar er is één groot verschil met 2015 en 2019: toen was er geen inflatie. Dat is nu het belangrijkste probleem voor de beleidsmakers.

Aangezien de inflatie de komende maanden volatiel zal blijven en in de meeste landen (met uitzondering van de Verenigde Staten) nog geen hoogtepunt heeft bereikt, hebben de centrale banken geen andere keuze dan het monetaire beleid te blijven normaliseren. Dit betekent dat de liquiditeit van de Amerikaanse dollar op korte termijn zal blijven dalen. Dat zal een netto negatief effect hebben op de financiële markten, vooral het aandelensegment, en op de wereldeconomie.