Door Imaru Casanova, Deputy Portfolio Manager Joe Foster, Portfolio Manager

Risico’s stijgen, goud gaat verder

Goud bereikte dit jaar op 20 maart een nieuw hoogtepunt, met een koers van $ 2009 per ounce. Dit betekende een toename van $ 200 vanaf het dieptepunt van $ 1809 op 8 maart. Goud bleef stijgen, terwijl de markten in de loop van het weekend probeerden het nieuws te verwerken en de rimpeleffecten te beoordelen van de snelle ineenstorting van Silicon Valley Bank (SVB) en Signature Bank. Het metaal kreeg verdere steun toen de risico’s zich uitbreidden naar Europa en de grote bank Credit Suisse uiteindelijk gered moest worden, toen er onverwacht $ 17 miljard aan AT1-obligaties van de bank vernietigd werden. De paniek en angst namen af toen regeringen, toezichthouders en centrale banken wereldwijd ingrepen en/of beleggers geruststelden in een poging het marktvertrouwen te herstellen.

Vervolgens ging de aandacht uit naar het rentebesluit van het Federal Open Market Committee (FOMC) op 22 maart. De Amerikaanse Federal Reserve (Fed) verhoogde het rentetarief namelijk met 0,25% naar 5,0%. Rentestijgingen worden over het algemeen gezien als negatieve factor voor goud. De rente op schatkistpapier, die sterk daalde na de onrust in het bankwezen, daalde echter verder na de laatste verhoging van de Fed, evenals de Amerikaanse dollar. Dit was positief voor goud, dat het grootste deel van zijn winst wist vast te houden en op 3 maart sloot op $ 1969, wat een stijging inhield van $142 per ounce (7,8%) voor de maand.

De U.S. dollar (DXY Index)1 daalde met 2,2%, terwijl de 2-jarige en 10-jarige schatkistrente in maart respectievelijk met 0,79% en 0,45% daalden. Goudaandelen presteerden beter dan het metaal. De NYSE Arca Gold Miners Index (GDMNTR)2 nam in maart toe met 18,7% en de MVIS Global Juniors Gold Miners Index (MVGDXJTR)3 met 18,2%.

Effect van hogere tarieven bij volledige weergave

“We zijn ervan overtuigd dat de markt het negatieve effect van langer durende, hogere rentes op het wereldwijde, financiële systeem negeren.” Dit was de belangrijkste boodschap in onze vooruitzichten voor goud in onze nieuwsbrief van februari.

Daarin gaven wij een voorbeeld van de recente wanbetalingen door twee grote kantooreigenaren als gevolg van deze hogere rente en wezen we op mogelijk extra problemen als gevolg van de recordhoogte van de wereldwijd aangehouden schulden. De ineenstorting van de SVB werd veroorzaakt doordat de bank moest herkapitaliseren, omdat de grote portefeuille van staatsobligaties in waarde was gedaald door de stijgende rente. De meesten zullen het ermee eens zijn dat de gebeurtenissen van de afgelopen maand schoolvoorbeelden zijn van waarom men goud zou moeten bezitten, dus hoe deed goud het? Hier volgen enkele van onze observaties:

1. Een van de belangrijkste conclusies die we uit de gebeurtenissen van de afgelopen 3 weken kunnen trekken, is dat het zinloos is om te proberen de goudmarkt te timen. Vanwege de eigenschappen vinden wij dat goud als een basisonderdeel moet worden beschouwd en een vaste plaats in elke portefeuille moet krijgen. Met name vanwege de lage correlatie met de meeste andere beleggingscategorieën is goud ideaal voor het effectief diversifiëren van een portefeuille.

Zwarte zwanen kunnen niet worden voorspeld, maar beleggers kunnen proactief zijn en een goudallocatie aanhouden die enige bescherming biedt wanneer deze gebeurtenissen zich voordoen. Tijdens een recente bijeenkomst verwoordde een van onze klanten het misschien het beste: “Je bezit altijd wat goud voor het geval al het andere in waarde daalt; en als al het andere het geweldig doet, is dat ook prima, want in dat scenario heb je geen goud nodig om succesvol te zijn.”

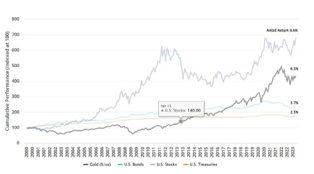

Dat gezegd hebbende, zijn de prestaties van goud in de afgelopen 20 jaar niet slecht geweest:

Bron: Morningstar. Gegevens per 31 maart 2023. Amerikaanse aandelen vertegenwoordigd door S&P® 500 Index; Amerikaanse obligaties vertegenwoordigd door de Bloomberg Barclays U.S. Aggregate Bond Index; goud ($/oz) vertegenwoordigd door de LBMA PM Gold Price; Amerikaanse staatsobligaties vertegenwoordigd door de Bloomberg Barclays U.S. 1-3 Year Treasury Bond Index.

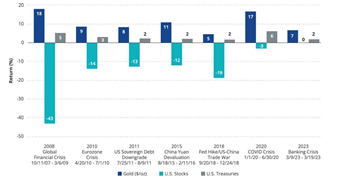

1. In maart deed goud wat we verwachten in tijden van crisis. Goud deed het beter dan de Amerikaanse dollar, de S&P 500, de NASDAQ, ruwe olie, koper en obligaties.

Bron: Morningstar. Gegevens per 31 maart, 2023. Amerikaanse aandelen worden vertegenwoordigd door de S&P® 500 Index, Goud ($/ oz) wordt vertegenwoordigd door de LBMA PM Gold Price; Amerikaanse staatsobligaties worden vertegenwoordigd door de Bloomberg Barclays U.S. 1-3 Year Treasury Bond Index.

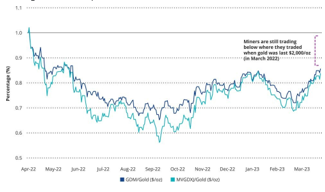

2. Zoals verwacht toonden goudaandelen hun hefboomwerking op de goudprijs door aanzienlijk beter te presteren dan het metaal. Het is het vermelden waard dat goudaandelen de afgelopen twee jaar van oversold niveaus ten opzichte van goud komen. Ondanks de sterke prestatie in maart hebben de aandelen nog een lange weg te gaan om die kloof te dichten. Ter referentie: toen goud in april 2022 voor het laatst $ 1970 per ounce bedroeg, bedroeg de GDMNTR ongeveer 1350, versus 1110 nu.

Bron: Bloomberg. Gegevens per 31 maart, 2023. Goudaandelen worden vertegenwoordigd door NYSE Arca Gold Miners Index (GDMNTR). 3. Goud hield zijn winst vast, zelfs toen de Fed de rente nog een keer verhoogde. Goud is in de periode van de laatste drie renteverhogingen meer dan 20% gestegen, een stijging ruim voor een mogelijke pauze of koerswijziging van de Fed, zoals tijdens de vorige renteverhogingscyclus.

4. De wereldwijde ETF-posities in fysiek goud, onze beste indicatie van de beleggingsvraag, noteerden eindelijk hun eerste maand van netto-instromen sinds april 2022, met een stijging van bijna 1% in maart. Er bestaat een sterke positieve correlatie tussen de goudprijs en de participaties in goud-ETFs. Tot maart echter ging de recente sterkte van de goudprijs gepaard met een aanhoudende uitstroom uit de ETFs in fysiek goud. De instroom in maart duidt zeker op een verbeterd marktsentiment voor goud, maar de huidige posities liggen ver onder de historische niveaus. De laatste keer dat goud $ 1970 per ounce bedroeg, in april 2022, lagen de wereldwijde ETF-posities in goud meer dan 12% hoger dan nu.

5. Ook de netto long posities in COMEX-goud namen toe. Op 31 maart 2023 bedroegen de netto long COMEX-posities volgens de World Gold Council ongeveer 482 ton. Ter vergelijking: in april 2022 is dat ongeveer 819 ton.

Goud: doen wat er wordt verwacht, wanneer het wordt verwacht

Kortom, wij zouden zeggen dat goud en goudaandelen precies hebben gepresteerd zoals wij in deze omgeving zouden verwachten. Bovendien denken wij dat deze prestatie de rol van goud als veilige haven en als legitieme vorm van portefeuilleverzekering opnieuw bevestigt. De ontwikkelingen van vorige maand moeten diegenen wakker schudden, die geen blootstelling aan de goudsector hebben. En het instappunt is ook niet slecht. Immers: ondanks het verhoogde risiconiveau in maart, bereikte goud niet eens zijn absolute record.

Wij geloven niet dat de markt de toekomstige risico’s volledig weerspiegelt. De Fed schoot opnieuw te hulp. De crisis lijkt voorlopig onder controle. Het consumentenvertrouwen steeg weer in maart en de Amerikaanse aandelenmarkt wist de maand met winst af te sluiten. Er was tevredenheid. Maar deze marktactie suggereert dat het feest op de aandelenmarkt nog niet voorbij is. Niemand wil dat het feest eindigt en zeker niemand wil te vroeg vertrekken en iets missen. Maar als er gebroken glas op de vloer ligt, weet iedereen dat het tijd is om naar huis te gaan. Goud kan dan het perfecte voertuig zijn.

Financiële uitdagingen blijven bestaan

We werden keer op keer verzekerd van de kracht en robuustheid van het banksysteem na de verbeterde regelgeving en toezichtregelingen die volgden op de financiële crisis van 2008 en toch worden we hier geconfronteerd met het grootste bankfaillissement in de VS in meer dan tien jaar. De bankencrisis die daarvan het gevolg is, heeft de kwetsbaarheid en de risico’s van het wereldwijde financiële systeem blootgelegd. Wij menen dat dit de goudprijs op langere termijn ten goede komt. Deze risico’s omvatten een (zowel in de VS als wereldwijd) aanhoudende en hoge inflatie, een verzwakkende economie, druk op de schuldendiensten, verhoogde geopolitieke risico’s en zwarte zwanen.

Vorig jaar hebben we deze vragen gesteld:

• Snel stijgende rentevoeten brengen aanzienlijke risico’s voor het financiële stelsel met zich mee. De Liability Driven Investing (LDI)-marktcrisis in het Verenigd Koninkrijk is daar een duidelijk voorbeeld van. Zouden er meer barsten in het systeem kunnen komen die zichtbaar worden door de stress van hogere rentes, toegenomen volatiliteit en marktzwakte?

• De wereld werkt al lange tijd in een omgeving met een nultarief, dus wat betekenen hogere en stijgende tarieven voor een wereld vol schulden?

• Hoe kunnen we die schuld aflossen terwijl we te maken hebben met vertragende groei en hoge inflatie?

Deze vragen zijn vandaag relevanter dan ooit. Het waren redelijke vragen om te stellen in 2022, toen de Fed aan haar agressieve renteverhogingscyclus begon.

Er waren en blijven waarschijnlijk meer barsten in het systeem, er kan nog meer kapot gaan. Een zwarte zwaan wordt doorgaans omschreven als een gebeurtenis met drie hoofdkenmerken: deze is onvoorspelbaar en heeft ernstige en wijdverspreide gevolgen; daarna zullen mensen (en markten) de gebeurtenis rationaliseren als zijnde voorspelbaar (bekend als “vooringenomenheid achteraf”). Niemand zag de val van de SVB aankomen. Dit had zeker ernstige gevolgen en natuurlijk vraagt iedereen zich nu af hoe de beheerders en de toezichthouders dit hebben kunnen missen! Er kunnen nog meer zwarte zwanen rondvliegen of zwemmen.

Onderschatten de markten een harde landing?

De verslechtering van de financiële omstandigheden zal naar verwachting leiden tot het einde van de renteverhogingscyclus van de Fed. De markt rekent al op verlagingen in 2023. Dat is positief voor goud. Wij denken echter dat de markt de negatieve gevolgen van een beleidswijziging in de strijd tegen inflatie en de toenemende kans op een harde landing of recessie nog niet heeft ingeprijsd. De aantrekkingskracht van goud neemt in deze scenario’s toe. Beleggers moeten dan nog volop profiteren van de rol van goud als inflatieafdekking, als veilige haven in perioden van economische, financiële en geopolitieke volatiliteit en, wat belangrijk is, als diversificatiemiddel in de portefeuille.

De gebeurtenissen in maart zouden de noodzaak om goud in elke portefeuille op te nemen duidelijk moeten maken. Houd echter ook altijd rekening met de risico’s: het risico van beleggingen in bedrijven die natuurlijke hulpbronnen aanboren, het sectorconcentratierisico en het risico van beleggingen in kleinere bedrijven.