Pictet Asset Management et Institute of International Finance (IIF)

On dit souvent que la construction d’une économie durable est un sujet technologique. Ce n’est pas vrai. Le monde dispose de suffisamment de technologies de réduction des émissions de gaz à effet de serre, comme les carburants renouvelables, le captage du carbone et le stockage de l’énergie. Ce qui lui manque, ce sont des capitaux. Selon l’Agence internationale de l’énergie, les investissements dans les énergies propres devront à eux seuls grimper à 4 000 milliards de dollars par an d’ici la fin de cette décennie pour maîtriser le réchauffement climatique. Seuls les marchés financiers seront en mesure d’apporter un tel volume de financements. Les investisseurs obligataires en particulier.

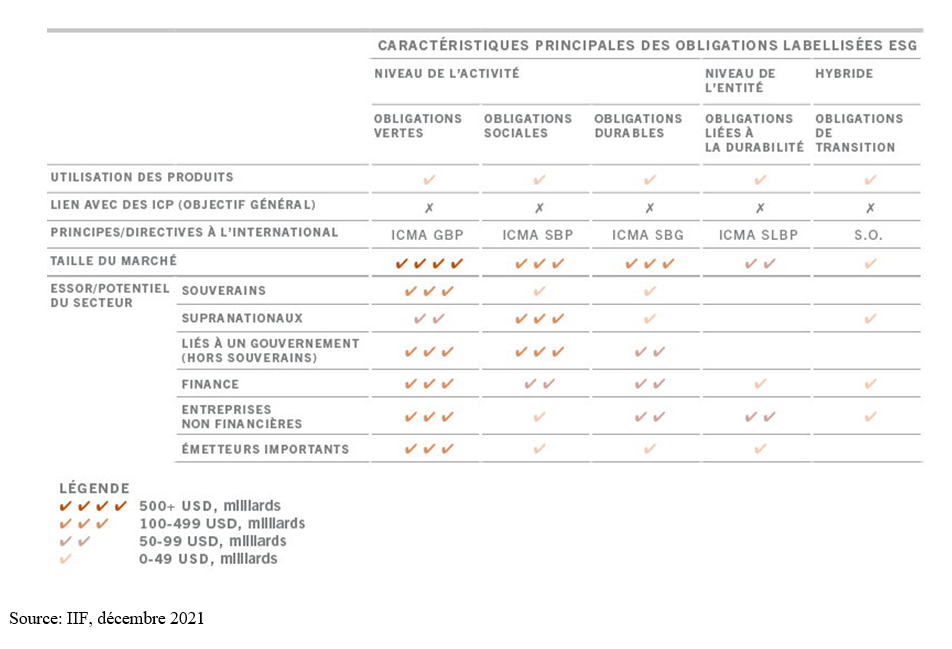

Caractéristiques des obligations ESG

Des signes encourageants indiquent que le marché obligataire sera capable de relever ce défi. Les titres qui intègrent des considérations environnementales, sociales et de gouvernance (ESG) ont le vent en poupe.

Les titres obligataires verts qui intègrent des exigences spécifiques en matière d’utilisation des produits, les obligations liées au développement durable dont les coupons dépendent de caractéristiques environnementales des émetteurs et les obligations sociales qui financent des programmes éducatifs ne sont que quelques exemples de structures innovantes en passe de devenir des investissements courants. Jusqu’à présent, les investisseurs les accueillent avec enthousiasme. En 2021, plus de 1 100 milliards de dollars de nouvelles obligations durables ont trouvé preneurs, ce qui a permis à la taille du marché des obligations ESG de largement dépasser les 2 000 milliards de dollars. Selon les recherches menées pour Pictet par l’Institute of International Finance, les émissions pourraient atteindre un rythme de 4 500 milliards de dollars par an d’ici à 2025.

Alors que la majeure partie de ces capitaux proviendront des pays développés, les obligations ESG des marchés émergents devraient également en apporter un montant non négligeable. Pour les économies en développement, la finance privée est indispensable pour réaliser les objectifs de développement durable (ODD) des Nations Unies d’ici à 2030.

Pourtant, la dette durable devra surmonter plusieurs obstacles avant de pouvoir devenir courante. La définition de règles et normes universelles est la priorité immédiate. Actuellement, la désignation et la certification des obligations durables diffèrent considérablement d’un pays à l’autre et les efforts pour harmoniser les exigences de communication n’ont pas rencontré beaucoup de succès.

Sonja Gibbs & Raymond Sagayam, Managing Director & Head of Sustainable Finance at the IIF and Chief Investment Officer - Fixed Income at Pictet Asset Management.

Une analyse des titres ESG dont l’historique est le plus long – les obligations vertes – révèle d’autres potentiels. Les obligations vertes ont affiché des performances comparables à celles de la dette non verte, pourtant elles se négocient avec une prime: leurs rendements sont généralement inférieurs à ceux des titres traditionnels, bien qu'elles soient moins liquides. Notre analyse montre que ces titres s’échangent moins souvent, parfois beaucoup moins, que les titres obligataires conventionnels. Cela renforce notre conviction: les acheteurs d’obligations vertes et liées au développement durable sont souvent des investisseurs institutionnels qui «achètent et conservent», tels que des fonds de pension, des fonds d’assurance et des fonds souverains. Cependant, cela suggère également que le marché secondaire de cette dette n’est pas suffisamment mature pour absorber d’importants ordres d’achat ou de vente sans variations significatives des cours.

Au bout du compte, rien de tout cela n’est insurmontable. Si les dirigeants mondiaux s’engagent réellement à atteindre la neutralité carbone, ils admettront qu’une telle ambition réclame une libre circulation des capitaux. C’est pourquoi les investisseurs obligataires pourraient bientôt se retrouver en première ligne dans la lutte contre le changement climatique.

Rédigé par : Sonja Gibbs, Managing Director and Head of Sustainable Finance; Emre Tiftik, Director of Sustainability Research; Khadija Mahmood, Economist; Paul Della Guardia, Financial Economist.