- Het matige herstel na de heropening van China is voornamelijk cyclisch van aard.

-

De industriële upgrading, stijgende consumptie en bedrijven die marktaandeel winnen door consolidatie, bieden structurele kansen.

-

De huidige neergang biedt beleggers kansen biedt om geweldige Chinese bedrijven tegen aantrekkelijke prijzen op te pikken.

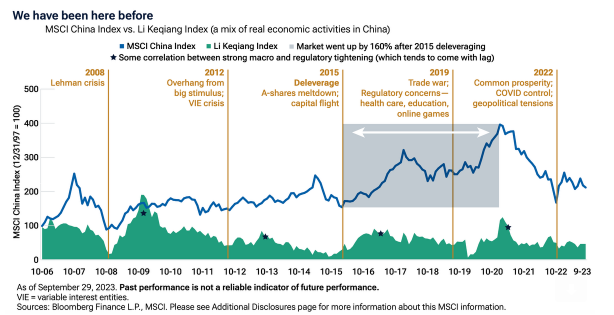

Chinese aandelen stellen teleur sinds begin 2021: De MSCI China Index is meer dan gehalveerd. De index blijft ondermaats presteren, zelfs nadat het land eind vorig jaar uit de pandemie kwam. China staat voor structurele uitdagingen, zoals de hoge schuldniveaus in de vastgoedsector en bij lokale overheden, de voortdurende geopolitieke onzekerheden en demografische tegenwind.

Toch is de vertraging die we nu zien grotendeels cyclisch, meent Wenli Zheng, portfoliomanager, China Evolution Equity Strategy, bij T. Rowe Price. Deze periode is vanuit historisch perspectief bovendien niet uniek; elke drie tot vier jaar heeft China mini-economische cycli doorgemaakt. De laatste keer dat China een grote schuldafbouw meemaakte, was in 2012-2015 en dit had forse dalingen op de Chinese aandelenmarkten tot gevolg. Deze neergang werd gevolgd door vijf jaar van sterke marktprestaties, waarbij de MSCI China Index in die periode met 160% steeg, beter presterend dan andere belangrijke beursgraadmeters zoals de S&P 500.

Aantrekkelijke beleggingskansen uit de neergang

Ondanks de matige economische situatie moeten beleggers zich richten op Chinese bedrijven die consistent hun winstkracht kunnen vergroten. Deze kansen kunnen bijvoorbeeld worden gevonden in de technologie- en industriële sectoren die profiteren van de industriële upgrading en groene transitie. In traditionele industrieën, waaronder scheepsbouw, offshore olieservices en koper, verwacht Zheng een rendementsverbetering door een gunstige vraag/aanbod-dynamiek.

Ook moeten beleggers het prestatieniveau van de index onderscheiden van het werkelijke rendementspotentieel in Chinese aandelen. Hoewel de MSCI China Index de afgelopen 10 jaar niet veel heeft gedaan, laten de 20 Chinese A-aandelen met het hoogste percentage buitenlandse aandeelhouders een veel positiever beeld zien. China blijft intern een zeer inefficiënte markt, waarbij Chinese particuliere beleggers ongeveer 70% van het handelsvolume uitmaken. Hun gemiddelde houdperiode is ongeveer 16 dagen. Dit kan leiden tot hoge omloopsnelheid en misprijzing.

Een ander probleem voor Chinese aandelen is dat het universum groot is, maar dat beleggers maar een klein aantal bedrijven in portefeuille hebben. China heeft meer dan 6.000 beursgenoteerde bedrijven, maar slechts ongeveer 1% zijn megacaps met een marktkapitalisatie van meer dan 30 miljard dollar. Die 1% van de aandelen heeft echter een gewicht van meer dan 50% in de MSCI China Index. Mainstream China-beleggingsfondsen beleggen daarmee gemiddeld meer dan de helft van hun beheerde vermogen in slechts 1% van de aandelen. Het resterende 98%-99% van het Chinese aandelenuniversum blijft naar alle waarschijnlijkheid on- en onderbenut. Zheng meent dat daar enorme rendementskansen liggen.

Wat ligt in het verschiet?

Nu Chinese aandelen voor het derde opeenvolgende jaar gedaald zijn, is de markt een test voor het vertrouwen en het geduld van beleggers. Echter, de langdurige neergang biedt de mogelijkheid om tegen aantrekkelijke prijzen te beleggen in enkele mooie Chinese bedrijven. Er wordt vaak gezegd dat de beste beleggingskansen zich tijdens de meest ongemakkelijke periodes aandienen. Volgens Zheng bevinden Chinese aandelen zich nu in zo’n periode.