Fisher Investments België meent dat het voor uw langetermijnbeleggingen in aandelen cruciaal is om deel te nemen aan bullmarkten (langdurige periodes van stijgende aandelenmarkten). Dat klinkt misschien voor de hand liggend, maar het is niet altijd eenvoudig om vast te stellen wanneer er een bullmarkt op komst is. Het lijkt onlogisch, maar ons onderzoek toont dat bullmarkten doorgaans beginnen wanneer de economische cijfers vreselijk slecht zijn. Uit onze analyse van historische gegevens blijkt dat de huidige stortvloed aan sombere nieuwsberichten en het wijdverspreide pessimisme van de laatste tijd vaak voorkomen bij het begin van een nieuwe bullmarkt. Onder andere daarom zijn we optimistisch over de toekomstige evolutie van de aandelenmarkten.

Wat is de drijvende kracht achter aandelen? Ze kijken ons inziens vooruit naar de komende drie tot dertig maanden en focussen daarbij vooral op de economische en politieke factoren die impact kunnen hebben op de bedrijfswinsten. Aandelenkoersen zijn naar onze mening meestal gebaseerd op de kloof tussen realiteit en verwachtingen, waarbij de verwachtingen beïnvloed worden door het beleggerssentiment. Over het algemeen worden bullmarkten geboren uit pessimisme. Als gevolg van de klappen die ze tijdens de voorafgaande marktdaling hebben gekregen, koesteren de meeste beleggers namelijk extreem lage verwachtingen en ook de economie heeft het in dergelijke tijden doorgaans moeilijk. Bovendien wordt het sentiment nog verder gedrukt door de economische cijfers, zoals de werkgelegenheidscijfers en het bruto binnenlands product (bbp, een maatstaf van de overheid voor de economische output van een land), die in dergelijke perioden vaak slecht zijn.

|

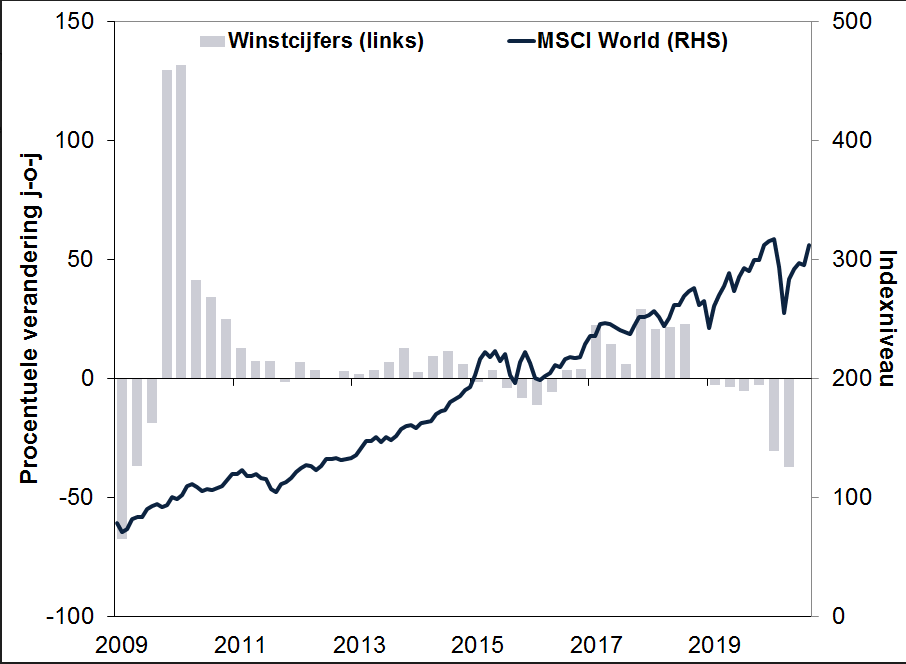

Wij denken dat dit de reden is waarom er vaak al vroeg in een bullmarkt een discrepantie bestaat tussen aandelen en economische cijfers. Wanneer nieuwe bullmarkten beginnen bijvoorbeeld, zijn de winstcijfers doorgaans zeer slecht als gevolg van de recessie (wijdverspreide productiedaling in de hele economie die meestal langer duurt dan enkele maanden) waarmee een bearmarkt normaalgesproken gepaard gaat. Wij zijn van mening dat aandelen op het dieptepunt van een bearmarkt de volledige marktdaling – en zelfs meer – al hebben ingeprijsd. Vanaf dan beginnen de markten, die gericht zijn op de toekomst, te anticiperen op betere tijden – en daar hoort ook een opleving van de winstcijfers bij.

Kijk maar naar de financiële crisis van 2007-2009. Zoals blijkt uit Figuur 1 begon de MSCI World Index te stijgen in maart 2009, maanden voor het einde van de recessiei. Deze stijging (j-o-j) kwam in de winstcijfers pas naar voren in het vierde kwartaal van 2009iii. Zelfs toen de markten als gevolg van de coronalockdowns naar beneden tuimelden, begonnen de aandelenmarkten al op 23 maart 2020 opnieuw te stijgen en ontstond er een nieuwe bullmarkt. De aandelenmarkten begonnen zelfs zo ontzettend snel aan hun opleving dat de sterke economische krimp die we dit voorjaar hebben meegemaakt nog niet eens zichtbaar was geworden in de winstcijfers. Maar de meeste aandelenbeleggers wisten volgens ons dat die cijfers erg slecht zouden zijn. Ze hebben ze verrekend in de aandelenkoersen en zijn vervolgens naar de toekomst beginnen kijken, zonder aandacht te hebben voor de specifieke cijfers zelf.

Figuur 1: De cyclus van de winstcijfers

Bron: FactSet, 01/09/2020. MSCI World Index met netto-dividenden in euro, januari 2009 – augustus 2020, MSCI World winst per aandeel, 1e kw. 2009 – 2e kw. 2020.

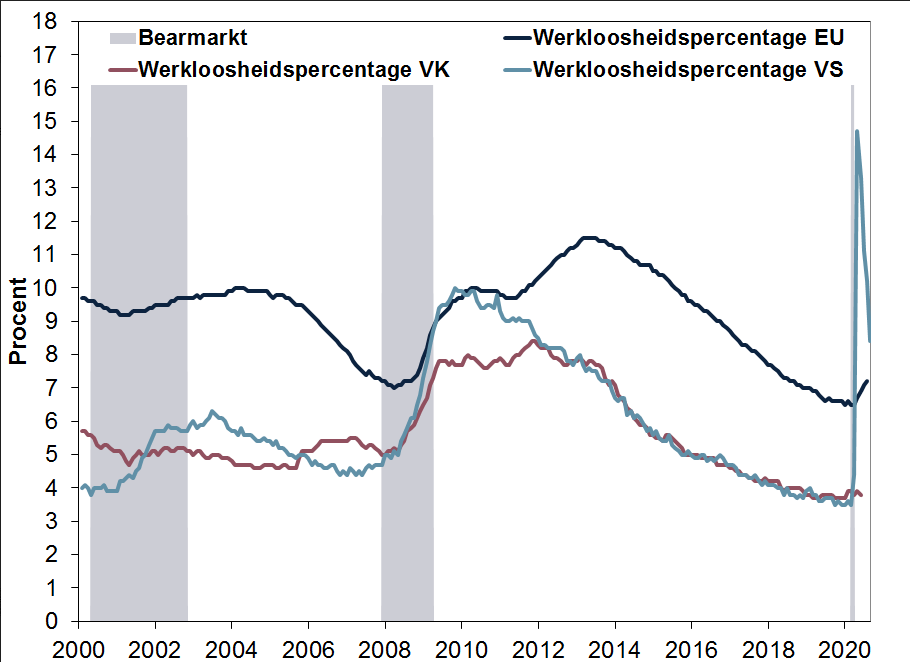

Ook de werkloosheid is vaak hoog – of zelfs stijgend – als een bullmarkt begint. Uit onze continue analyse van de financiële media blijkt dat velen beweren dat hoge werkloosheidscijfers de stijging van aandelen belemmeren, om verschillende redenen. Sommige commentatoren die we volgen, denken dat bedrijven die massaal banen schrappen, een duurzaam herstel in de weg staan. Andere auteurs laten uitschijnen dat als er geen banen gecreëerd worden, de huishoudens geen geld uitgeven – wat ook een negatief effect zou hebben op de economische groei.

Maar als we naar het verleden kijken, zien we dat hoge en/of stijgende werkloosheidscijfers geen belemmering vormen voor nieuwe bullmarkten. (Zie Figuur 2.) Waarom niet? Omdat arbeidsmarktcijfers bij uitstek op het verleden slaan. Ons onderzoek wijst uit dat bedrijven doorgaans pas werknemers ontslaan als er echt geen andere oplossing meer is, en na een terugval met tegenzin nieuwe mensen in dienst nemen vanwege de hoge vaste kosten die vaak gepaard gaan met het aannemen en opleiden van nieuwe werknemers. Onze analyse laat zien dat economische groei in de regel jobs creëert, niet andersom. Wij denken dat de markten de ultieme voorlopende indicator voor groei zijn.

Figuur 2: Hoge werkloosheid heeft in het verleden nooit bullmarkten verhinderd

Bron: Eurostat en US Bureau of Labor Statistics, 10/09/2020. Werkloosheidspercentage in de EU, januari 2000 – juli 2020; werkloosheidspercentage in het VK, januari 2000 – mei 2020; werkloosheidspercentage in de VS, januari 2000 – augustus 2020. Bearmarkten MSCI World, maart 2000 – oktober 2002, oktober 2007 – maart 2009 en februari 2020 – maart 2020.

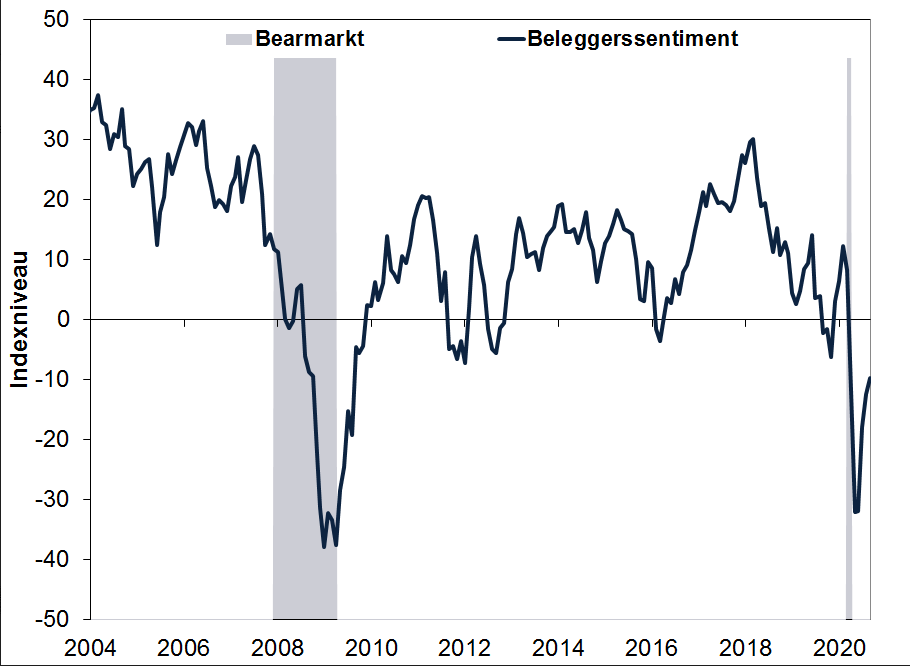

In het begin van een nieuwe bullmarkt zit het beurssentiment ook vaak diep in de put. Sentimentsindicatoren geven weer hoe mensen zich op een bepaald moment voelen. In moeilijke economische tijden zit dat gevoel over het algemeen niet goed. Ongebreideld pessimisme kan gevoelens over de kortetermijnvooruitzichten beïnvloeden, en resulteren in een overdreven negatieve perceptie van de verwachte groei. De Sentix Economic Index, die wereldwijd het vertrouwen in de economische vooruitzichten meet, illustreert hoe pessimistisch het sentiment van beleggers aan het begin van een bullmarkt kan zijn. (Zie Figuur 3.) Een cijfer boven het nulpunt impliceert optimisme, terwijl een negatief cijfer duidt op pessimisme. Tijdens de bearmarkt van 2007-2009 gaf de index aan dat de respondenten steeds pessimistischer werden. Toen de index bijna zijn dieptepunt bereikte, kwam er echter een eind aan de bearmarkt. We denken dat dit geen toeval is. Het negatieve sentiment heeft volgens ons de verwachtingen zodanig getemperd dat de realiteit ze vrij gemakkelijk kon overtreffen. Wij vinden dat de indexcijfers van eerder dit jaar – vooral die van april, toen het dieptepunt van 2009 opnieuw bereikt werd – sterk lijken op die van het einde van de bearmarkt van 2007-2009iii.

Figuur 3: Bullmarkten worden vaak geboren uit pessimisme

Bron: FactSet, 01/09/2020. Wereldwijd totaal Sentix Economic Index, januari 2004 – augustus 2020. Bearmarkten MSCI World, oktober 2007-maart 2009 en februari 2020-maart 2020.

Hoewel de markten vandaag ver boven hun dieptepunt uit zijn gestegen, zien we regelmatig dat commentatoren het herstel van de aandelenmarkten in twijfel trekken. We hebben echter dit soort scepticisme en andere vroege signalen in het verleden ook gezien bij het begin van een nieuwe bullmarkt, wat ons doet vermoeden dat deze bullmarkt nog maar net begonnen is.

Fisher Investments België is de handelsnaam die Fisher Investments Luxembourg, Sàrl in België gebruikt ("Fisher Investments België"). Fisher Investments Luxembourg, Sàrl, een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (Ondernemingsnummer: B228486), is gereguleerd door de Commission de Surveillance du Secteur Financier ("CSSF") en de statutaire zetel is geregistreerd op K2 Building, Fabryki Mebli Forte 1, 2a rue Albert Borschette, Troisième étage, L-1246 Luxembourg.

Dit document bevat de algemene visie van Fisher Investments België en dient niet te worden beschouwd als persoonlijk beleggings- of fiscaal advies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments België deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste markten. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document. Beleggen op de financiële markten brengt een risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. Rendementen uit het verleden bieden geen garantie voor toekomstige rendementen en geven daar geen betrouwbare indicatie van. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

_____________________________

i Bron: FactSet, het Amerikaanse National Bureau of Economic Research en het Europese Centre for Economic Policy Research, 14/09/2020. Stelling gebaseerd op het rendement van de MSCI World Index, 03/09/2009, en Business Cycle Dating Committees, juni 2009.

ii Bron: FactSet, 01/09/2020. MSCI World winst per aandeel, 4e kw. 2009.

iii Ibid. Wereldwijd totaal Sentix Economic Index, april 2020.