ESG-doelstellingen in de goudmijnbouw

In februari daalde de goudprijs doordat positieve groeiverwachtingen zorgden voor een sterke stijging van de yields op Amerikaanse staatsobligaties. Deze waren het gevolg van een verhoogde kans op nieuwe fiscale stimulerende maatregelen, dalende besmettingscijfers en sterke verkoop- en productiecijfers. De dollar won aan kracht door de hogere rentes, waardoor de situatie voor goud nog lastiger werd. Goud bereikte op 26 februari het laagste punt van de maand ($ 1717 per ounce) en sloot februari af met een maandverlies van $ 113,61 (6,2%) op $ 1734,04 per ounce.

Veel grotere goudbedrijven publiceerden hun eindejaarsresultaten en hun prognoses voor 2021. Zowel de operationele als financiële cijfers waren in lijn met de verwachtingen. Ze blijven inzetten op verbetering van het aandeelhoudersrendement en enkele grotere bedrijven verhoogden hun dividenden dan ook tot boven de 3,5%. Ondanks het goede nieuws deden veel beleggers hun goudaandelen en hun goud van de hand: de NYSE Arca Gold Miners Index (GDMNTR)1 daalde met 9,6% en de MVIS Global Junior Gold Miners Index (MVGDXJTR)2 met 8,3%.

Minder druk op de goudprijs bij buitensporig hoge inflatie

De rendementen op goud waren dit jaar tot nu toe teleurstellend. De goudprijzen staan onder druk sinds Pfizer begin november met positief vaccinnieuws kwam. Dit nieuws zorgde, in combinatie met het stimuleringspakket van $ 1,9 biljoen, voor optimisme over sterke economische groei en voor euforie op de markten. Mogelijk blijft dit optimisme gedurende de eerste helft van dit jaar aanhouden en is er voor goud even geen rol weggelegd als veiligehavenbelegging. We stelden onze kortetermijnprognose dan ook neerwaarts bij van een consolidatie naar een correctie: wij verwachten dat de goudprijs boven de $ 1600 blijft hangen.

We denken dat er zich in de tweede helft van het jaar ontwikkelingen voordoen die de goudprijs weer zullen opdrijven. De meest waarschijnlijke katalysator voor een stijgende goudprijs is de verwachting dat de inflatie enorm zal stijgen. De inflatieverwachtingen zijn inmiddels teruggekeerd naar prepandemisch niveau. Maar een aantal ontwikkelingen wijst erop dat de inflatie onbeheersbaar kan worden:

- Waarschijnlijk komt er een extra fiscaal stimuleringspakket van $ 1,9 biljoen naast de

bestaande maatregelen die nog niet eens allemaal zijn uitgevoerd.

- De Fed blijft elke maand voor $ 120 miljard per maand aan staatsobligaties en door

hypotheken gedekte effecten opkopen.

- De prijzen van hout, olie, koper, basisvoedingsmiddelen en andere grondstoffen stijgen

en zitten veelal op het hoogste niveau sinds jaren.

- Er zijn tekorten aan halfgeleiders, zeecontainers en vrachtwagenchauffeurs.

- Veel mensen houden zich graag afzijdig van de arbeidsmarkt en profiteren van ruime

overheidssteun.

- De koopkracht van Amerikaanse huishoudens is naar recordhoogten gestegen.

In 2022, wanneer de biljoenen aan stimuleringsdollars eenmaal zijn uitgegeven, kunnen andere systemische risico's opdoemen, zoals een verzwakkende economie, schuldenproblemen, dollarzwakte en/of onverwachte gebeurtenissen die het gevolg zijn van radicaal fiscaal en monetair beleid. We verwachten dat de goudhaussemarkt die dan ontstaat, langdurig intact blijft waardoor de goudprijs uiteindelijk boven de $ 3000 per ounce gaat uitkomen.

Betere ESG-rapportages van mijnbouwers, maar broeikasgassen blijven grote uitdaging

Goudmijnbouw gaat vanwege de aard van de activiteiten gepaard met hoge ESG-risico's. In onze marktanalyses van april 2019 en januari 2020 spraken we onze waardering uit over wat deze bedrijven tegenwoordig doen om deze risico's het hoofd te bieden. In het verleden was er onder mijnbouwers nauwelijks aandacht voor ESG-rapportages en -resultaten. Op dit moment komt daar snel verandering in, want in rapportages, tijdens bijeenkomsten en in gesprekken met beleggers is er tegenwoordig net zo veel aandacht voor ESG als voor operationele en financiële aspecten.

Op websites van bedrijven zijn hele secties ingeruimd rond het thema duurzaamheid, waarbij de informatie in zowel kwantitatief als kwalitatief opzicht steeds beter wordt. Wij beleggen in bedrijven die uitstekend presteren in het omgaan met maatschappelijke kwesties, water, afval, reclamatie, veiligheid en gezondheid. Het ESG-aspect dat volgens ons het meest uitdagend is voor de mijnbouwsector, is de uitstoot van broeikasgassen.

Het Akkoord van Parijs, waarin is afgesproken dat er in 2050

geen broeikasgassen meer worden uitgestoten, is de algemene norm geworden. Hoewel

een dergelijke doelstelling voor alle mijnbouwbedrijven een enorme uitdaging is, zijn de

uitdagingen niet voor alle mijnbouwbedrijven even groot. Broeikasgasemissies worden

gemeten in tonnen koolstofdioxide (MtCO₂) en geclassificeerd als Scope 1 (directe

emissies, hoofdzakelijk van mijnbouwinstallaties), Scope 2 (indirecte emissies,

hoofdzakelijk energieverbruik) en Scope 3 (emissies downstream in de waardeketen).

Jeffries Equity Research rapporteerde dat 18 grote mijnbouwbedrijven in 2019 samen

verantwoordelijk waren voor 192,6 MtCO₂ aan emissies in Scope 1 en 2, en voor

2467,3 MtCO₂ in Scope 3. Mijnbouwers die zich bezighouden met de winning van ijzererts,

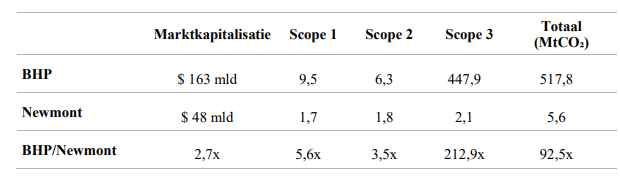

bauxiet (ruw aluminium) en steenkool hebben een veel hoger aandeel in de Scope 3 emissies. In onderstaande tabel vergelijken we de broeikasgasemissies van Newmont, het

grootste goudbedrijf, met die van BHP, het grootste gediversifieerde mijnbouwbedrijf:

Bron: Jeffries Equity Research, Bloomberg, VanEck Research.

De tabel laat zien dat sommige mijnbouwbedrijven qua CO₂-uitstoot voor veel grotere uitdagingen staan dan andere.

ESG-integratie blijft bij mijnbouwbedrijven werk in uitvoering

Bij de goudmijnbouwers nam Newmont in november het voortouw en kondigde de volgende klimaatdoelstellingen aan: 30% minder broeikasgasemissies in 2030 en netto geen koolstofuitstoot meer in 2050. Wij houden ESG-bijeenkomsten met alle producenten in onze portefeuille en weten dat ze allemaal bezig zijn met het formuleren van emissiedoelstellingen. Deze worden dit jaar bekendgemaakt. Wanneer we kijken naar de grote mijnbouwbedrijven die inmiddels hun doelstellingen hebben geformuleerd, zien we strategieën waarin de detailuitwerking ontbreekt.

Voor veel bedrijven in de zware industrie komt de golf van ESG-beleggingen te snel. Ze hebben nog onvoldoende grip op de situatie om de koolstofuitstoot daadwerkelijk tot nul te kunnen reduceren. Het is werk in uitvoering. Volgens een door de World Gold Council gepubliceerd onderzoek van Wood Mackenzie onder 31 grote mijnbouwbedrijven, komt 95% van de emissies voor rekening van ingekochte energie of van brandstofverbruik. Dat betekent dat mijnbouwbedrijven in hoge mate afhankelijk zijn van energiebedrijven en van leveranciers van apparatuur om aan hun doelstellingen te kunnen voldoen.

Energieverbruik. Op basis van de huidige situatie en de tot nu toe bekende plannen van de goudmijnbouwsector, komt Wood Mackenzie tot de conclusie dat de emissie-intensiteit van de energie die nodig is voor goudproductie, in 2030 naar schatting met 35% is gedaald. Daarbij is uitgegaan van het volgende:

- In goudproducerende landen neemt het aandeel van steenkool in de productie van de

netstroom af van 25% naar 18%, terwijl het aandeel van zon- en windenergie stijgt van

7% naar 19%.

-

Sommige bedrijven zijn van plan om waar mogelijk zonne-energie bij hun mijnen op te

wekken (geldt voor slechts 12% van de mijnen in het onderzoek).

-

Er worden ook bijdragen geleverd door enkele kleinschalige efficiëntie-initiatieven op

het gebied van bijvoorbeeld automatisering, big data en ertssortering.

-

Sommige bedrijven exploiteren mijnen met hoge emissies die in 2030 zullen zijn

afgeschaald of gesloten.

We zien dit als laaghangend fruit. Wil het energieverbruik in 2050 koolstofvrij zijn, dan moet er nog veel technologische vooruitgang worden geboekt en moeten de kosten voor batterijen en hernieuwbare energie dalen. Zware apparatuur. De andere grote bronnen van broeikasgasemissies zijn de vrachtwagens, laders, dozers en andere mijnbouwmachines die op diesel draaien. Twee van de grootste goudbedrijven hebben ondergrondse mijnen in Ontario (Canada) waar de meeste apparatuur elektrisch wordt aangedreven. Nog geen vijf jaar geleden was de batterijtechnologie nog niet zo ver dat ondergrondse apparatuur efficiënt elektrisch kon worden aangedreven.

In combinatie met uit waterkracht opgewekte stroom is de koolstofvoetafdruk nu relatief klein. Deze twee mijnen zijn toonaangevend in een trend richting elektrificatie van ondergrondse mijnen die zich in de komende tien jaar zal voltrekken.

Open mijnen vormen een grotere uitdaging dan ondergrondse mijnen, omdat deze gebruikmaken van reusachtige installaties. Twee jaar geleden kondigde de International Council on Mining and Metals (ICMM) aan dat zij in samenwerking met 27 van de grootste mijnbouwbedrijven ter wereld en 18 toonaangevende producenten van mijnbouwapparatuur ervoor willen zorgen dat in 2040 in open mijnen op grote schaal gebruik wordt gemaakt van broeikasgasvrije mijnbouwvoertuigen.

ICMM-leden hebben meer dan 650 mijnen onderzocht om in kaart te brengen wat er moet gebeuren om de programmadoelstellingen te halen. Dit jaar gaan ze kijken hoe een en ander in de planningsprocessen van de bedrijven kan worden geïntegreerd.