Europa is momenteel een interessante plek voor waardebeleggers. De absolute waarderingen hebben bijna een dieptepunt bereikt en tegelijkertijd was de winstgroei van goedkope Europese bedrijven in de afgelopen vijf jaar groter dan die van hun duurdere tegenhangers.

Dit is een duidelijk Europees fenomeen en iets wat je niet ziet in andere ontwikkelde markten, zoals de VS. Daar hebben groeiaandelen zelfs een hogere winstgroei. Toch wordt Europa door veel beleggers nog altijd over het hoofd gezien.

Bedreigde diersoort

Waardebeleggen komt in essentie neer op het investeren in ondergewaardeerde, maar hoogrenderende bedrijven. De waardebelegger is de afgelopen tien jaar een soort bedreigde diersoort geworden, naar de zijlijn verdrongen door een markt die gefixeerd is op het zoeken naar oneindige groei, in sectoren zoals technologie.

De matige prestaties van waardebeleggingen zijn veelbesproken en - afgezien van een relatief korte opleving dit jaar - vooral pijnlijk voor grote waardebeleggers.

Het resultaat is een flinke kloof tussen de waarderingen van de goedkoopste aandelen en die van de duurste. Dit is niet onopgemerkt gebleven. Een van de columnisten van de Financial Times, Robert Armstrong, zei zelfs: "Waardeaandelen lijken op dit moment een hele goede waarde te hebben! Hij wees erop dat de verhouding tussen de koers-winstmultiples van groei- en waarde-aandelen in de VS nu op zijn dieptepunt van de afgelopen 20 jaar is aanbeland. Het verschil is echter nóg duidelijker zichtbaar in Europa. Meest verrassend: de goedkoopste bedrijven in Europa hebben een hogere winstgroei laten zien dan de duurste. Drie grafieken vertellen het verhaal.

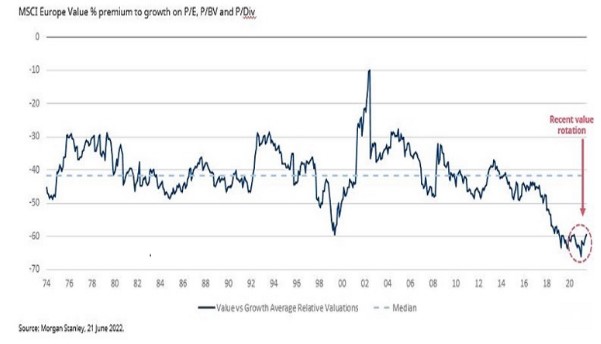

Afbeelding: waarderingsspreiding waarde vs groei dichtbij all-time dieptepunt

De eerste grafiek kijkt naar de waarderingsspreiding tussen groei en waarde in Europa, waarbij gebruik wordt gemaakt van gegevens van Morgan Stanley. Zij combineren drie waarderingsmaatstaven: koers/winst (P/E), koers/boekwaarde (P/BV) en koers/dividend (P/Div).

Terwijl de vergelijkbare waarderingsspreiding in de VS ongetwijfeld goedkoop is, kan je in Europa spreken van oogverblindend goedkoop. Europa is lager gezakt dan het dotcom dieptepunt rond de eeuwwisseling en ondanks de recente opleving is er nog een zeer lange weg te gaan.

Hoewel dit een relatief argument is voor waarde in Europa, kan het absolute argument niet terzijde worden gelegd. Als de MSCI Europe indices als grove proxy voor Europese waarde en groei worden genomen, wordt duidelijk dat de brede MSCI Europe index wordt verhandeld op een 12-maandse forward P/E ratio van 15,4, MSCI Europe Growth staat op 20,1 en MSCI Europe Value op slechts 10,8 (blijkt uit gegevens van Bloomberg). Een forward P/E ratio is de aandelenprijs van een bedrijf gedeeld door de verwachte winst per aandeel voor de komende 12 maanden.

Aan de hand van andere gegevens, van Eurostoxx, wordt zichtbaar dat waarde-aandelen in Europa momenteel tegen lagere PE's worden verhandeld dan vijf jaar geleden (zie grafiek hieronder).

Het zijn een paar moeilijke jaren geweest voor goedkope aandelen in Europa. Er zijn maar weinig of geen aandelen in ontwikkelde markten waar de markt zo pessimistisch over is, dat ze de afgelopen vijf jaar met een derating te maken kregen. (Een derating is wanneer de koers-winstverhouding van een aandeel daalt, als gevolg van sombere of onzekere vooruitzichten).

Om maar meteen met de deur in huis te vallen: de Russell 1000 value index van de VS staat op een 12-maandse voorwaartse K/W van 16,5, terwijl het equivalent in Europa op ongeveer 11 staat. Dit enorme verschil toont aan dat een goedkoop aandeel in de VS in veel hoger aanzien staat dan een goedkoop aandeel in Europa; waarde-aandelen in Europa zijn de onbeminden onder de onbeminden.

Het voorgaande laat zien dat er soortgelijke thema's spelen in de VS en Europa, maar dat deze zich extremer manifesteren op het Europese continent. Ondanks dat, laat de derde grafiek dit weer volkomen onzinnig lijken.

De afbeelding toont de groei van de winst per aandeel van de Eurostoxx waarde- en groei-indices. De winstgroei van goedkope Europese bedrijven was in de afgelopen vijf jaar groter dan die van hun groei-tegenhangers. Het is duidelijk dat dit een Europees fenomeen is, dat minder speelt in andere ontwikkelde markten zoals de VS. Een cynicus zou kunnen stellen dat dit komt doordat de Europese aandelen op een laag niveau begonnen. De grafiek begint namelijk in 2017, net toen de mining cycle de positieve kant op ging.

Europa over het hoofd gezien

Ook vermeldenswaard is dat het gunstige winstprofiel voor waarde er al was vóór de coronapandemie. Het is niet allemaal te danken aan de winstheropleving, de grondstoffeninflatie en de rentevoordelen die de waarde na de pandemie hebben gestimuleerd. In die periode van vijf jaar zijn de echte groei-aandelen in Europa, althans wat de fundamentele factoren betreft, dus de waarde-aandelen geweest.

De conclusie is dat het helemaal niet gek is om te geloven dat waarde-aandelen in Europa er aantrekkelijk uitzien: absolute waarderingen die bijna het dieptepunt hebben bereikt, een recordniveau van relatieve waarderingskorting ten opzichte van groei en een positief relatief winstmomentum.

Deze visie wordt echter niet door iedereen gedeeld. Kijkend naar de stromen en allocaties van beleggers, is Europa één van de meest over het hoofd geziene aandelenmarkten ter wereld. Maar misschien niet voor lang meer