- Een ongunstig macro-economische klimaat weegt op de economische vooruitzichten op korte termijn en is een tegenwind voor de aandelenmarkten.

- De fundamentals voor high yield-obligaties zijn sterk, en zij kunnen beleggers een aantrekkelijk rendementsvoordeel bieden ten opzichte van aandelen.

De De samenloop van verschillende factoren - waaronder een verkrappend monetair en budgettair beleid, geopolitieke onrust en een hardnekkig hoge inflatie - heeft een klimaat gecreëerd waarin de potentiële risico's voor aandelen groter zijn dan de potentiële beloningen op de korte tot middellange termijn.

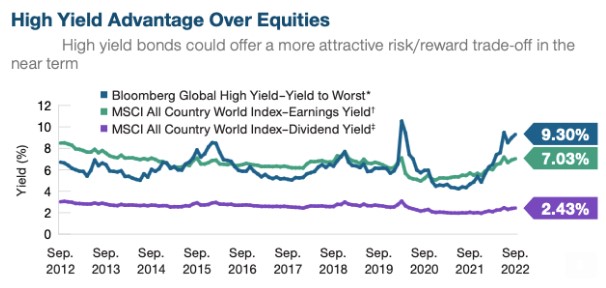

Voor beleggers die op zoek zijn naar alternatieven, kunnen high yield-obligaties volgens Timothy Murray, capital markets strategist bij T. Rowe Price momenteel een aantrekkelijk rendementsvoordeel bieden ten opzichte van aandelen. Met name een vergelijking met de forward equity earnings yield, die rekening houdt met de volledige winst van een onderneming en niet alleen met het deel dat als dividend wordt uitgekeerd, laat een aanzienlijk rendementsvoordeel zien voor global high yield (zie afbeelding).

10 years ended September 20, 2022. Past performance is not a reliable indicator of future performance. Sources: Bloomberg Index Services Limited and MSCI. T. Rowe Price analysis using data from FactSet Research Systems Inc. All rights reserved. See Additional Disclosures. *Yield to worst is a measure of the lowest possible yield that can be received on a bond with an early retirement provision. † Forward earnings yield is calculated by dividing the expected earnings per share (EPS) in the next twelve months by the current share price. ‡ Forward dividend yield is the percentage of a company’s share price that is expected to be paid out in dividends over the next year.

Terwijl aandelenwinsten naar beneden kunnen worden bijgesteld als de economische groei verzwakt, is een mogelijk extra voordeel voor beleggers in high yield-obligaties dat de kasstromen waarschijnlijk niet worden beïnvloed, tenzij een bedrijf in gebreke blijft.

Hoewel Taylor erkent dat kredietrisico een terechte zorg is, is de kredietkwaliteit in het high yield-universum sinds het einde van de wereldwijde financiële crisis van 2008-2009 gemiddeld gestaag verbeterd. In de afgelopen 15 jaar is het aandeel high yield-emittenten in de Credit Suisse High Yield Index met een rating hoger dan single B-niveau, dat doorgaans als minder gevoelig voor wanbetalingsrisico wordt beschouwd, gestegen van 37% tot 59%.

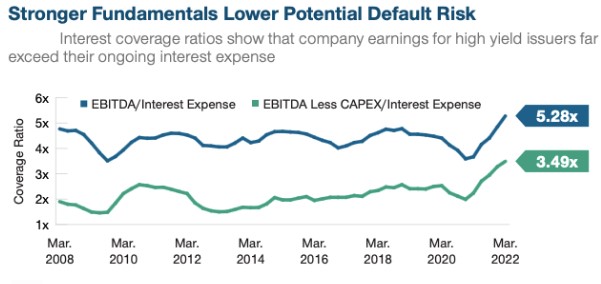

De fundamentals van de high yield-sector zijn sinds 2008 over het algemeen ook sterker, met meer liquide middelen en minder hefboomwerking, zoals blijkt uit de rentedekkingsratio's. Hoewel de winsten tijdens een recessie zouden kunnen dalen, denkt Taylor dat gezonde bedrijfsbalansen het wijdverbreide risico van wanbetaling kunnen helpen beperken.

March 31, 2008, to March 31, 2022. Past performance is not a reliable indicator of future performance. Sources: Based on J.P Morgan North America Credit Research. Not from an Index. EBITDA = Earnings Before Interest, Taxes, Depreciation, and Amortization. CAPEX = Capital Expenditures.

Volgens Taylor staan de financiële markten aan de vooravond van een moeilijke (economische) tijd, met een toenemende kans op een wereldwijde recessie in het komende jaar. Het Asset Allocation Committee van T. Rowe Price blijft daarom voorzichtig en handhaaft een aanzienlijke onderweging in aandelen. Daarnaast meent T. Rowe Price dat high yield-obligaties worden ondersteund door sterke sectorfundamentals en relatief aantrekkelijke rendementen kunnen bieden.