Les prix du marché immobilier européen atteindront leur niveau le plus bas en 2024. C'est ce qu'affirme Guy Barnard, Co-Head of Global Property Equities chez Janus Henderson Investors. Ce faisant, il note que les prix actuels des sociétés d'investissement immobilier (REIT) cotées en bourse donnent une image trop sombre de la situation. Ce scénario offre aux investisseurs une excellente occasion de revenir dans l'immobilier européen.

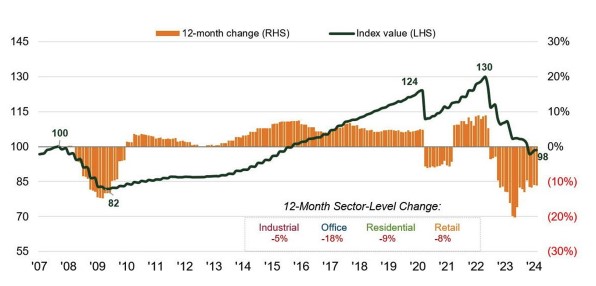

Les marchés immobiliers européens ont subi une forte correction. Les prix nominaux des immeubles commerciaux européens moyens de catégorie B ont chuté de plus de 25 %, une correction beaucoup plus importante en termes réels (corrigés en fonction de l'inflation). Comme toujours, les moyennes peuvent être faussées. Par exemple, les prix dans le secteur secondaire des bureaux ont chuté beaucoup plus fortement - et continuent de chuter. En revanche, les secteurs bénéficiant d'une croissance structurelle, tels que le logement étudiant, le logement locatif et le self-stockage, ont connu une correction plus légère, et de nombreuses valorisations sont reparties à la hausse depuis lors en raison de l'amélioration des perspectives de croissance des loyers.

Source : Green Street Advisors European Commercial Property Monthly 1 février 2024. Indice Green Street Pan European B/B+ Quality Property : estimations préliminaires jusqu'au 1er février 2024. Les indices sectoriels de Green Street sont compilés sur la base des taux de croissance moyens des prix pondérés par le PIB des marchés individuels, recalculés à partir de leur pic respectif de 2007. Il n'y a aucune garantie que les tendances passées se maintiendront ou que les prévisions se réaliseront.

Récupération des primes de risque

P> Le marché immobilier européen n'a peut-être pas encore atteint son point le plus bas, mais il y a des raisons de penser qu'il est déjà en vue. La prime de risque de l'immobilier européen par rapport aux obligations se reconstitue et dépasse les moyennes à long terme. Des signes indiquent que les investisseurs reviennent sur les marchés immobiliers, d'abord dans les secteurs où il y a une croissance structurelle, comme l'immobilier industriel/logistique et les alternatives telles que l'entreposage et les logements pour étudiants.Rendement par rapport au coût de la dette

Source : BAML, Bloomberg, Moody's , IHS Markit, Green Street. Green Street Advisors European Commercial Property Monthly 1er février 2024. Rendement sans effet de levier = différence de rendement entre un financement par emprunt et un financement par fonds propres (sans effet de levier). Spread = différence entre les rendements de l'immobilier sur le marché privé et les rendements des obligations à haut rendement. Bps = points de base. Les performances passées ne permettent pas de prédire les performances futures.

Baisse des taux d'intérêt

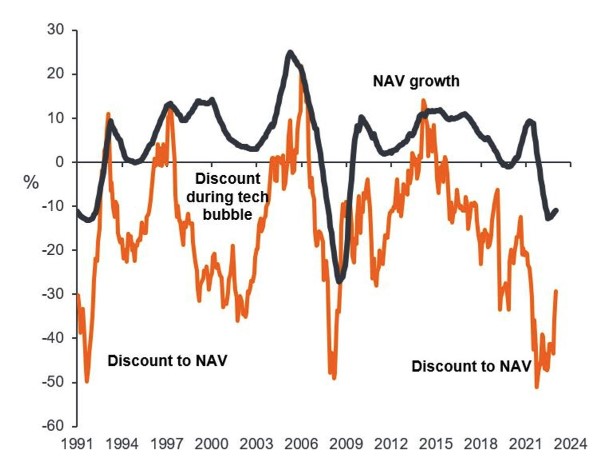

Janus Henderson investit dans des biens immobiliers cotés en bourse, dont les prix sont prospectifs et déterminés quotidiennement par le marché. Ils s'adaptent généralement aux tournants macroéconomiques plus rapidement que les évaluations immobilières privées déterminées rétrospectivement. On a pu le constater lors du ralentissement actuel, les actions immobilières européennes ayant chuté de plus de 45 % au cours des neuf mois précédant octobre 2022, bien avant que les évaluations ne soient ajustées à la baisse de manière substantielle.

Janus Henderson affirme que le même phénomène est en train de se produire en sens inverse : les biens immobiliers cotés en bourse ont commencé à se redresser au quatrième trimestre 2023, à mesure que les attentes en matière de taux d'intérêt se modifiaient. La question est désormais de savoir "quand" et non "si" les taux d'intérêt seront abaissés en Europe en raison de la baisse de l'inflation et de la faible croissance.

Les évaluations des propriétés cotées en bourse sont prospectives ; les évaluations sur le marché privé sont déterminées ex post.

Source : Morgan Stanley Research, analyse par Janus Henderson Investors, au 31 décembre 2023. NAV = valeur nette d'inventaire, c'est-à-dire la valeur totale moins l'encours de la dette et les frais financiers fixes. Lorsque le prix du marché d'un investissement est inférieur à sa valeur liquidative, on dit qu'il se négocie avec une décote. Les performances passées ne préjugent pas des performances futures.

Indicateurs positifs

Depuis le début de l'année, les mouvements du marché ont montré qu'il était vain d'essayer d'anticiper les marchés, mais Janus Henderson est convaincu que la baisse des prix des actions offre une "seconde chance" aux investisseurs. Les raisons en sont les suivantes :

- Les fondamentaux de l'exploitation restent sains : des taux d'occupation élevés et des loyers en hausse qui ont bénéficié d'une inflation plus forte, combinés à la croissance des projets de développement et au potentiel d'augmentation des loyers sur les marchés de croissance au fur et à mesure du renouvellement des baux, offrent la possibilité d'une croissance soutenue des loyers et des bénéfices, même si les coûts d'intérêt augmentent.

- L'activité sur les marchés de la dette pour les sociétés immobilières cotées en bourse a augmenté ces derniers mois, avec des émissions par des sociétés immobilières sur les marchés obligataires nationaux et internationaux. Par exemple, en janvier de cette année, le propriétaire résidentiel allemand Vonovia (VNA) a lancé sa première émission obligataire depuis 2022, une obligation de 400 millions de livres sterling à 12 ans à un coût en euros de 4,5 % - bien inférieur au rendement implicite de leurs obligations il y a six ou douze mois. Cela est important pour avoir la certitude que les échéances sont gérables dans les années à venir et que les entreprises sélectionnées peuvent être des gagnants relatifs dans un monde de "nantis" et de "démunis" en termes de coût et d'accès au capital. Cela offre des opportunités de croissance pour l'avenir.

- La confiance dans les fondamentaux des entreprises et les attentes de stabilisation des valorisations donnent aux entreprises une plus grande confiance dans leur capacité à récompenser les actionnaires par des dividendes et une croissance des dividendes. Il convient de noter le retour des dividendes d' Unibail-Rodamco-Westfield (URW), propriétaire de magasins de détail, après une suspension de trois ans destinée à renforcer son bilan.

Rester sélectif

Il est évident que des défis et des risques subsistent et que tous les investisseurs ne sortent pas indemnes d'une correction de cette ampleur. Il est donc primordial d'être très sélectif, de se concentrer sur la solidité du bilan et de trouver des segments du marché où les revenus locatifs peuvent apporter une "vraie" croissance.

Guy Barnard souligne qu'il y a déjà eu une correction significative des prix de l'immobilier et qu'un retournement est probable en 2024, marqué par la fin de la tendance à la baisse des prix. Avec des perspectives très pessimistes encore intégrées dans les prix de nombreuses actions de REIT cotées en bourse, les investisseurs ont de nombreuses raisons de s'intéresser à nouveau à l'immobilier européen.