Door Claudia Calich, fondsbeheerder van het M&G (Lux) Emerging Markets Bond Fund

Schuldpapier uit opkomende markten kende een moeilijk jaar in 2021. Wordt 2022 beter?

Overheidsobligaties uit opkomende markten leverden in 2021 een negatief rendement op - vooral lokale markten, omdat die te lijden hadden onder de dubbele tegenslag van zowel valutadepreciatie als hogere rente. Bedrijfsobligaties deden het beter omdat de kredietkwaliteit van de index hoger is dan index van overheidsobligaties, ondanks specifieke sectorale problemen (bv. vastgoed in China).

Verschillende factoren die in 2021 zorgden voor de slechte prestaties van opkomende markten zullen zich in 2022 wellicht niet herhalen, maar er zijn nog steeds verschillende factoren waarmee we rekening moeten houden.

1. Inflatie

De grote verrassing van 2021. Binnen de opkomende markten deed Azië het goed, maar de meeste andere landen niet. In de ontwikkelde markten woedt de discussie over het permanente karakter van deze schok, maar wij denken dat hij in de opkomende markten eerder van voorbijgaande aard is, en wel om de volgende redenen:

De beleidsreactie van de opkomende landen is veel meer preventief geweest. Veel centrale banken zijn sinds medio dit jaar aan het verkrappen en in veel gevallen zijn de reële rentetarieven niet langer accommoderend. Anders dan in sommige ontwikkelde markten is de ruimte voor begrotingsstimulansen veel beperkter, omdat de schuldniveaus sinds 2020 in veel gevallen snel zijn gestegen. Minder fiscale stimulans verlicht het zware werk dat aan de monetaire kant moet worden verricht om de inflatie onder controle te houden. In tegenstelling tot sommige ontwikkelde markten, met name de VS, zijn veel economieën nog niet volledig hersteld van de recessie van 2020 en hebben zij nog steeds een negatieve output gap. Door basiseffecten zullen de inflatiecijfers op jaarbasis doorgaans lager uitvallen. Grondstoffenprijzen van o.a. olie en bepaalde voedselprijzen zullen waarschijnlijk niet even snel blijven stijgen als in 2021 het geval was. Deze factoren kunnen een groot gewicht hebben in het CPI-mandje van de opkomende economieën. EM-valuta's kunnen het in 2022 beter doen - meer hierover hieronder.

2. Sterke USD en verkrappend Fed-beleid

De verwachtingen omtrent een verkrappend Fed-beleid hebben in 2021 bijgedragen tot de outperformance van de dollar ten opzichte van valuta's uit de opkomende landen en andere belangrijke valuta's. Een stimulans kwam er ook van de betere groeiverschillen tussen de ontwikkelde en de opkomende markten en van de zwakke kapitaalstromen naar vastrentende en bredere activa uit de opkomende landen.

Veel valuta's uit de opkomende landen deprecieerden ten opzichte van de USD ondanks de verkrapping door hun centrale banken en de verbeterde ontvangsten op de lopende rekening (onder meer dankzij hogere grondstoffenprijzen). Dit gebeurde ook al vóór de meest recente verkrappingscyclus van de Fed. Tijdens die cyclus boekte de EM-index in lokale valuta gedurende drie jaar (2013-2015) een negatief rendement tijdens de verkrappingsperiode. Maar in 2016, toen de Fed de rente begon te verhogen, boekte hij zelfs een positief rendement. Het is een gangbare misvatting dat valuta's van opkomende landen er slecht voorstaan wanneer de Fed de rente verhoogt. In feite hebben ze de neiging om vooraf te depreciëren, zodat ze, tegen de tijd dat de Fed begint te bewegen, de neiging hebben om relatief goed te presteren.

Bovendien zijn de meeste valuta's uit de opkomende landen nu fundamenteel goedkoper dan in die periode (veel valuta's waren toen overgewaardeerd) en is het onevenwicht op de lopende rekening van de opkomende landen veel kleiner - in veel gevallen hebben ze zelfs een overschot. Daarom denken we dat de lokale markten in de opkomende economieën het in 2022 beter zullen doen, tenzij de Fed meer moet verhogen dan uit de recente dot plot-ramingen van de Fed blijkt (drie verhogingen voor 2022, met verhogingen die tot in 2024 doorgaan). Dit zal waarschijnlijk meer te maken hebben met de wisselkoers dan met de rente, aangezien er nog steeds zeer weinig ruimte is voor renteverlagingen gezien de verkrappende houding van de Fed.

3. Wereldwijde groei

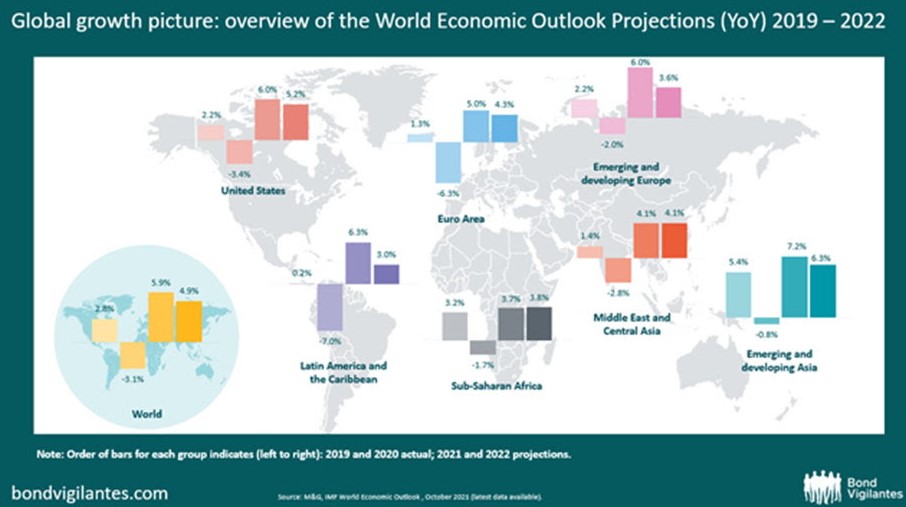

Met minder budgettaire en monetaire stimuli, een inflatie die de koopkracht uitholt en een wereld die nog steeds vecht tegen Covid-19 (momenteel Omicron en mogelijk nog andere varianten), zal de mondiale groei in 2022 waarschijnlijk vertragen. De onderstaande prognoses zullen in de komende maanden waarschijnlijk naar beneden worden bijgesteld van zodra er meer informatie is over de impact van Omicron. Hoewel het een kleine kopzorg is, zijn we nog ver verwijderd van een recessie zoals in 2020. China zal een terugval meemaken, maar is begonnen met een versoepeling van het beleid via verlagingen van de RRR (reserve requirement ratio) en heeft - mocht het daartoe besluiten - ruimte om de vastgoedsector selectief te steunen.

4. Geopolitieke en politieke risico's

De eeuwige joker. Mogelijke oplaaiende conflicten zijn Rusland tegen het Westen en Oekraïne en oplopende spanningen tussen de VS en China. Dit zijn gebeurtenissen met een lage waarschijnlijkheid maar een grote impact, die niet zijn ingeprijsd. Wat verkiezingen en geplande gebeurtenissen betreft, zal het vierde kwartaal bijzonder opmerkelijk zijn. In het vierde kwartaal vinden zowel het Chinees partijcongres als de Amerikaanse midtermverkiezingen plaats. De belangrijkste verkiezingen in de opkomende markten zijn die in Brazilië in het vierde kwartaal, waar ruimte is om in te spelen op een groot centristisch electoraat dat niet gelukkig is met de huidige alternatieven (Bolsonaro vs Lula).

In veel Latijns-Amerikaanse landen blijft de verdeeldheid groot en de regeringen in Chili en Peru zullen een delicaat evenwicht moeten zien te vinden. In Turkije is het onduidelijk of Erdogan zal oproepen tot vervroegde verkiezingen vóór 2023. Dat het land blijft afwijken van het orthodoxe beleid blijft zorgwekkend, maar gelukkig veroorzaakt het buiten Turkije zelf geen grote besmetting van de activaprijzen.

5. Waarderingen en sentiment

Het sentiment ten aanzien van schuldpapier uit de opkomende landen was een jaar geleden nog te optimistisch, maar is nu naar het berenkamp verschoven, wat op zich een optimistisch teken kan zijn. De waarderingen zijn verbeterd, vooral van lokaal schuldpapier uit de opkomende landen (wisselkoersen en, in mindere mate, rentetarieven) en van bepaalde high yield bedrijfsobligaties. Investment grade spreads blijven daarentegen duur en bieden geen buffer tegen hogere VS-rendementen. Behalve voor Chinese high yield bedrijfsobligaties zullen de wanbetalingen naar verwachting binnen de gebruikelijke bandbreedte blijven, omdat in 2021 enige schuldafbouw en/of -beheer heeft plaatsgevonden, de grondstoffenprijzen hoger zijn en het onwaarschijnlijk is dat de groei - zelfs als deze tegenvalt - in 2022 een recessie zal veroorzaken.

Het sentiment ten aanzien van schuldpapier uit de opkomende landen was een jaar geleden nog te optimistisch, maar is nu naar het berenkamp verschoven, wat op zich een optimistisch teken kan zijn. De waarderingen zijn verbeterd, vooral van lokaal schuldpapier uit de opkomende landen (wisselkoersen en, in mindere mate, rentetarieven) en van bepaalde high yield bedrijfsobligaties. Investment grade spreads blijven daarentegen duur en bieden geen buffer tegen hogere VS-rendementen. Behalve voor Chinese high yield bedrijfsobligaties zullen de wanbetalingen naar verwachting binnen de gebruikelijke bandbreedte blijven, omdat in 2021 enige schuldafbouw en/of -beheer heeft plaatsgevonden, de grondstoffenprijzen hoger zijn en het onwaarschijnlijk is dat de groei - zelfs als deze tegenvalt - in 2022 een recessie zal veroorzaken.

Zelfs in de Chinese vastgoedsector (waar al enkele wanbetalingen hebben plaatsgevonden en er nog meer in het verschiet liggen) was de besmetting eerder klein. De lokale Chinese markten behoorden in 2021 zelfs tot de best presterende markten (de CNY steeg zelfs in waarde ten opzichte van de USD) dankzij de sterke beperkingen op de lopende rekening en de kapitaalrekening. De lokale koersen gedroegen zich als veilige activa omdat het gros van de houders nog steeds binnenlandse beleggers zijn, en dus slaagden zij er ook in om, tegen de achtergrond van een lage inflatie, beter te presteren. Het is ook opmerkelijk dat de bedrijfsindex CEMBI, ondanks de sterke uitverkoop van de sector, in 2021 een positief rendement boekte.

Dit weerspiegelt de goed gediversifieerde samenstelling van de index in termen van landen en sectoren, en met een gemiddelde investment grade kredietrating. Bij de herstructureringen van de overheidsschuld kunnen we Sri Lanka, El Salvador en Ethiopië vermelden, maar geen van deze landen is systemisch genoeg om een besmetting te veroorzaken.

Conclusie

Over het algemeen maken we ons minder zorgen over de inflatie in de opkomende economieën in 2022 en zijn we selectief optimistisch over opkomende valuta's met een sterke handelsbalans of waar de inflatie binnenkort wellicht een piek bereikt. Hoewel we voorzichtiger zijn wat de groei betreft, verkiezen we HY boven IG, maar houden rekening met de staartrisico's binnen dit segment - differentiatie is zoals altijd de sleutel. In 2021 zagen we bijvoorbeeld rendementen van -30% voor El Salvador en Ethiopië en nog erger in de Chinese vastgoedsector.

Maar risicovolle kredieten kunnen ook opwaarts verrassen, zoals Zambia (+50%). Onze voorkeur gaat uit naar een verhoging van de lokale blootstelling en een tactisch beheer van de HY-component door een bottom-up land- en kredietselectie en -positionering.